2022.10.26

債務整理

借金をまとめたい!どんな方法がある?仕組みと注意点を解説

3社、4社と複数の借金を抱えていると、「借金をまとめたい」と考えたことはないでしょうか。常に返済に追われ、その上、どこにいくら振り込めばいいのか、管理するだけでも負担が大きいです。

そのため、借金をまとめれば返済が楽になるのではないかと、当事務所にも「借金をまとめたい」というご相談をいただきます。

恐らく、債務整理とおまとめローンを混同されているのですが、全く別の仕組みです。そこで、この記事では借金をまとめる方法と注意点について解説します。

借金をまとめる「おまとめローン」の仕組み

借金をまとめる方法として最初に頭に浮かぶのが、おまとめローンではないでしょうか。

おまとめローンとは、複数ある借金をまとめて借り換える金融商品です。うまく利用できれば、次のようなメリットがあります。

おまとめローンで返済の負担を軽くすることが可能

今よりも低い利率で借り換えることができれば、返済の負担を軽くすることができます。

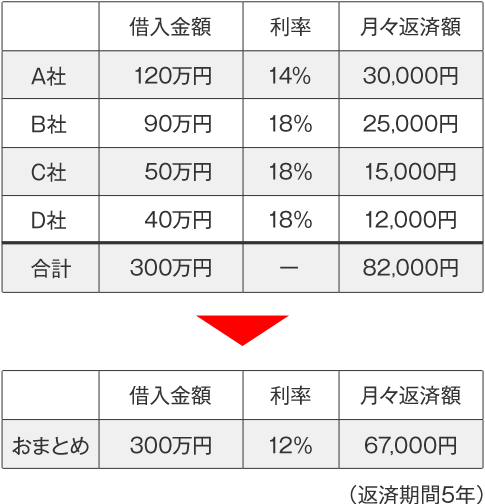

例えば、消費者金融やキャッシング、リボ払いの利率は概ね14~18%に設定されています。この借金をおまとめローンを利用して、年利12%で借り換えることができれば、月々の返済額と利息の負担を軽減することが可能です。

例えば、消費者金融4社から借りた300万円(利率14~18%)の借金を毎月82,000円ずつ返済した場合、利息だけで約119万円かかります。この借金をおまとめローンで借り換えると(利率12%)、返済額を67,000円に下げ、かかる利息も約100万円に減らすことが可能です。

おまとめローンで返済管理が楽になる

おまとめローンで複数の借金を1ヶ所にまとめることができれば、返済管理が楽になります。

複数の返済管理をしていると、どの口座に、いつまでに、いくら振り込めばいいのか、管理が煩雑になります。もし、振込を間違えたり、忘れたりすると、債権者から連絡が来てしまいます。

おまとめローンなら月に1回、ひとつの口座に振り込めばいいので、管理の手間が省けます。

借金を「まとめれば」本当に返済が楽になるのか?

先述の例のように、おまとめローンをうまく利用できれば、返済の負担を軽減できますし、返済管理も楽になります。しかし、「おまとめローン=返済が楽になる」と安易に利用してしまうと、逆効果になる場合もあります。

返済額が減っても支払いが苦しい

先述の例のように、おまとめローンを利用して、月々の返済額を82,000円から67,000円に減らせたとしても、この67,000円の返済を継続できなければ意味がありません。

おまとめローンを利用すれば、返済を継続できるか、事前によく検討しましょう。

返済期間、利率によっては逆に返済総額が増える

先述の例では、おまとめローンを利用して、利率を12%に下げ、5年で返済する例をご紹介しました。

しかし、おまとめローンの種類によっては、利率を15%程度に設定している金融会社もあります。また、返済期間を長く設定してしまうと、利率が下がったとしても返済総額が増えてしまいます。

仮に、先ほどの借金を15%の利率で借り換え、6年で返済した場合の返済総額を見てみましょう。

おまとめローンによって、一見、返済額が減って、楽になったように見えます。しかし、返済期間が延びたことで、完済までにかかる利息が約154万円に増えます。

利率と返済年数から、最終的にいくら返済することになるか、事前にシミュレーションしてから検討してください。

さらに借金を増やしてしまう

おまとめローンを利用して低い利率で借り換えができても、借金問題をさらに悪化させてしまう方もいらっしゃいます。

例えば、消費者金融4社から借りた300万円をおまとめローンを利用して、一旦、完済したとします。すると、完済した消費者金融の借入枠が空いた状態になるため、お金が足りなくなった時にその枠を利用して再び借金をしてしまいます。

そうなると、おまとめローンの300万円と、追加の借り入れ分とで、余計に借金が増えてしまいます。

当事務所にご相談される方の中には、おまとめローンを利用したことで、さらに借金を増やしてしまったというケースも珍しくありません。

そもそも、おまとめローンは審査が厳しい

おまとめローンはうまく利用できれば、返済の負担を軽くできますが、借入審査が厳しい傾向にあります。

特に、下記の場合はおまとめローンの審査に通りにくいです。

・借入先が多い

・収入に対して借金の金額が多すぎる

・延滞している

・安定した収入がない

・収入が少ない

このような場合は、返済能力が低いと判断されやすく、おまとめローンの審査に通りにくいです。では、おまとめローンの利用が難しい場合は、どうすればいいでしょうか。

借金問題を根本的に解決するなら債務整理

おまとめローンを利用しても、「利率がそれほど下がらない」「返済を続けられそうにない」など、借金問題を解決できそうにない場合は、債務整理を検討されてはいかがでしょうか。

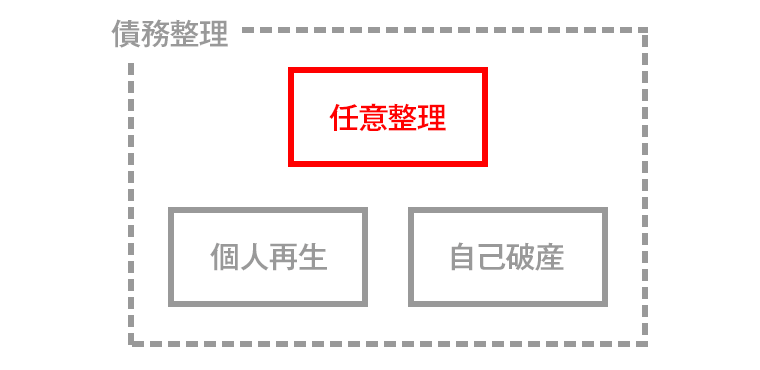

債務整理には「任意整理」「個人再生」「自己破産」があります。その中でもよく利用されるのが任意整理です。

任意整理とは、金融会社と利息の減免と返済回数について交渉し、月々の返済の負担を軽減する方法です。概ね元金のみを60回分割で返済していく方法です。

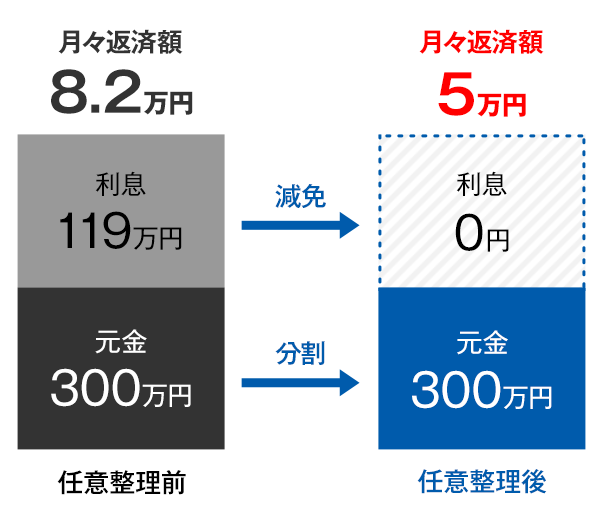

先程のおまとめローンの例でご説明した、4社から300万円を借りて、毎月82,000円を返済していた場合に、任意整理をするとどうなるのか見てみましょう(利率14%~18%)。

この場合、利息の免除と60回分割で各金融会社と和解が成立した場合は、月々の返済額が5万円になります。また、約119万円の利息も免除されます。

先程のおまとめローンと比較してみましょう。

そして、任意整理には下記の特徴があります。

・家族に内緒で手続きを進められる

・車や住宅などの財産を残せる

・手続きが比較的簡易

他の個人再生や自己破産に比べて柔軟な対応がしやすいため、任意整理を選択される方多いです。

アヴァンスなら任意整理後の返済をまとめて管理

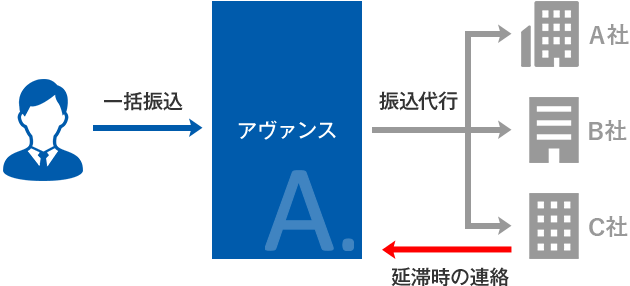

アヴァンス法務事務所なら、任意整理後の返済管理をまとめて行います。

一般的には、任意整理の和解が成立すると、それで業務は終了です。手続き後は、お客様がそれぞれの債権者に対して、和解後の返済額で毎月振込を行わなくてはいけません。つまり、任意整理をしても返済を1ヶ所にまとめることはできません。

しかし、アヴァンスでは「アヴァンス・アシスト」と言う返済管理のサービスをご用意しています。月に一度、アヴァンスにまとめて振り込んでいただければ、当事務所が各債権者に振り分けて返済を行います。これなら返済管理が楽になります。

また、この場合は、アヴァンスとお客様の委任契約が継続している状態なります。そのため、万が一、返済が滞った場合でも債権者からの督促は、アヴァンスがお受けします。また、再和解など、その後の返済計画の立て直しもスムーズに行えます。

まとめ

今回はおまとめローンと債務整理について解説しました。

おまとめローンは複数の借金を借り換えることで1ヶ所にまとめる金融商品です。うまく利用できれば、返済管理が楽になりますし、返済の負担も減らせます。

しかし、利率や返済期間によっては、返済額が増えてしまったり、余計に借金を増やしてしまったりと、注意が必要な面もあります。さらに、審査も厳しい傾向にあります。

もし、おまとめローンでは借金問題を解決できそうにないなら、「任意整理」と言う方法もあります。利息の負担を大幅に減らすことができるため、借金問題の根本的な解決が見込めます。

また、アヴァンスでは任意整理後の返済をまとめて管理する「アヴァンス・アシスト」というサービスをご用意していますので、返済管理もお任せいただけます。

借金問題でお悩みの方はお気軽にアヴァンス法務事務所にご相談ください。