2024.05.27

債務整理

債務整理後の住宅ローンはどうなる?審査通過の方法とは?

借金に悩み、債務整理を検討しているけれど、どうしても自宅は維持したいと思っていらっしゃる方も多いのではないでしょうか。

よくある誤解で、「債務整理=自己破産」と思っている方が多くいらっしゃいます。そのため、債務整理をすると自宅を失ってしまうのではないか、という漠然とした不安を抱えている方も多いようです。

結論から言いますと、自宅や住宅ローンに影響を出さずに債務整理をすることは可能です。

この記事では

「借金問題を解決したい」

「しかし自宅は残したい」

「債務整理をすると住宅ローンはどうなる?」

と考えている方のために、住宅ローンと債務整理の関係を解説していきます。

任意整理なら住宅ローンを除外して手続き可能

債務整理とは、借金を減額したり、支払いに猶予を持たせたりすることにより、借金問題を解決する方法です。債務整理には任意整理・個人再生・自己破産があります。この中でも、任意整理は自宅を残しやすい手続きです。

任意整理は、裁判所を通さずに任意で金融会社に対して交渉を行います。利息の減免と分割返済を含め直接交渉し、支払うべき返済の負担を軽減してもらう方法です。概ね、元金のみを3~5年程度で返済を続けることになります。できれば過払い金も請求し、払い過ぎた分を回収することも効果的です。

この任意整理を選択するケースでは、手続きを「する債務」と「しない債務」を選ぶことができるため、住宅ローンを除外して手続きを行うことが可能です。この方法なら住宅ローンに影響を出さずに、借金問題を解決することができます。

住宅ローンを除外して任意整理をした場合の例

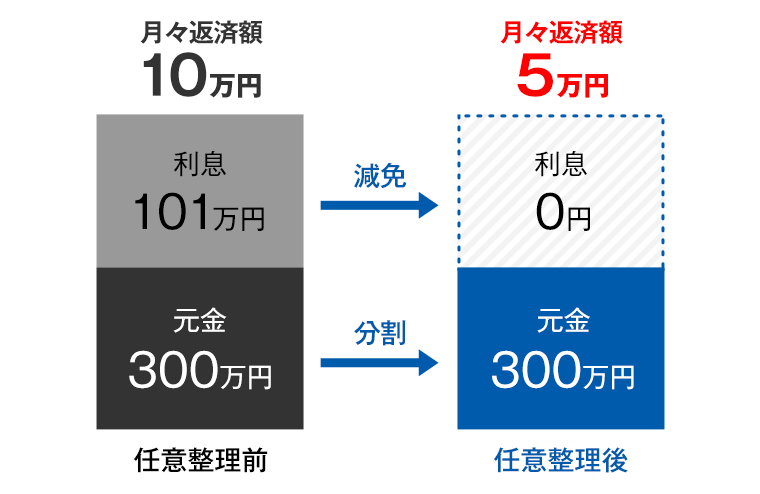

例えば、キャッシングやカードローンの借金が総額300万円(年利18%)あり、月々の返済額が10万円だったとします。これらの借金に加えて、住宅ローンの返済が月々8万円ある状態で任意整理をすると、実際の計算ではどうなるのか見てみましょう。

まず、住宅ローン以外の総額300万円の借金に対して任意整理を行います。利息の免除と60回分割の条件で和解が成立した場合は、月々の返済額が5万円に減ります。

そして、住宅ローンは手続きから除外しているため、そのまま月々8万円の返済を続けます。任意整理なら、このような方法で住宅ローンに影響を出さずに、返済の負担を軽減することが可能です。

また、任意整理の際には、返済額の減額や分割払いなどの交渉が可能で、その結果、住宅ローンの返済負担が軽減されることがあります。これにより、家計のバランスが改善され、住宅ローンの返済がスムーズに行えるようになることもあります。

住宅ローンを除外して任意整理を行う場合の注意点

任意整理を行った結果、借金の負担が軽減されることで、既存の住宅ローンの返済がスムーズに行える可能性があります。ただし、任意整理による信用情報機関への登録により、将来の融資が難しくなる場合があることは、考慮しましょう。

また、任意整理をして返済の負担を軽減できたとしても、肝心の住宅ローンの返済が滞ってしまうと、住宅を差し押さえられてしまいます。遅延損害金が発生するケースもあります。そのため、任意整理後の返済と住宅ローンの返済の両方を継続できるかよく検討しましょう。

住宅ローンを組んでいる金融機関のカードローンやキャッシングを利用している場合は、その債務も任意整理の手続きから除外しなければなりません。住宅ローンと同じ債務として手続きが進んでしまうため、住宅ローンに影響が出てしまいます。

住宅ローンを残して借金問題を解決できた事例

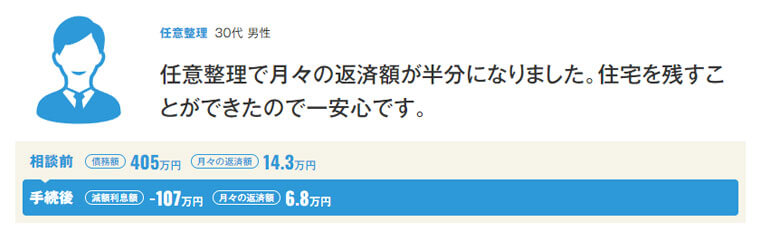

任意整理とは、借金問題を解決するための方法の一つで、債務者と債権者が話し合って返済条件を見直す手続きです。

任意整理をする時、住宅ローンが対象外となることもありますが、多額の借金がある場合や、返済が困難な状況が続く場合、住宅ローンも対象に含まれることがあります。

また、任意整理を行うことで信用情報機関に登録され、いわゆるブラックリストに載った状態になるため、今後の借り入れに影響が出たり、審査が通らなくなることがあります。

しかし、任意整理を行うことでリスケジュールや返済額の減額が可能となり、借金全体を見て家計が回りやすくなることもあります。

また、債務整理が完了後、だいたい7年が経過すると信用情報機関への登録も解除されるため、シー・アイ・シーなどの情報機関に登録された情報は、必ず自分でも確認するようにしましょう。

個人再生をした場合、既存の住宅ローンへの影響は?

任意整理で返済の負担を軽減しても、毎月の支払いが困難な場合は、個人再生を検討します。

個人再生は、債務整理の手続きの一つで、裁判所を通じて返済計画を立て直し、借金問題を解決する方法です。

個人再生を行った場合、既存の住宅ローンへの影響は、再生計画によって異なります。

個人再生とは?

個人再生とは、債務整理の一種であり、裁判所を通じて借金問題を解決する手続きです。

裁判所に申立てを行い、債務を1/5もしくは100万円まで圧縮し、原則3年で分割返済していく方法です。これにより月々の返済額を大幅に減らすことが可能です。

個人再生の目的は、債務者に適切な返済条件を付けることで、借金を返済しながら生活を維持し、最終的に借金を完済することが出来る状態に持っていくことです。

個人再生のメリットは、返済期間や金利の変更、債務の一部がカットされ、免除が認められることです。

また、ブラックリストに登録される期間が短いことや、自己破産と違い、物件のほか、財産を失わずに済むことがメリットです。

しかし、デメリットも存在し、手続きが複雑で費用や時間がかかることや、一定の収入が必要とされることが挙げられます。

個人再生の住宅資金特別条項(住宅ローン特則)を利用する

個人再生は全ての債務が手続きの対象になります。つまり、住宅ローンにも影響が出るということです。

一般的には、住宅ローンは優先的に支払われるべき債務であるため、個人再生の手続きにおいては特別扱いされることが多く、返済条件が変更されることは少ないです。

ただし、再生計画が承認されるためには、裁判所がその計画を適切と判断する必要があります。

その判断基準には債務者の収入や生活費、将来の見通し等が考慮され、住宅ローンの支払いが困難な場合は再生計画に影響を及ぼすことがあります。

このまま、何もせずに手続きを進めた場合、住宅ローンも減額されますが、その代わりに住宅は銀行や保証会社によって競売にかけられ、処分されてしまいます。そこでポイントになるのが住宅資金特別条項(住宅ローン特則)です。

この特則を利用することで、住宅ローン以外の借金を減額し、住宅を手放さずに借金問題を解決することが可能です。

住宅ローンの残高と住宅の価値によって支払い額が異なります

住宅資金特別条項を利用して住宅ローンを残せたとしても、住宅ローンの残高、住宅の価値によっては個人再生後の返済額が増える可能性があります。

①住宅ローンの残高より住宅の時価評価額の方が低い

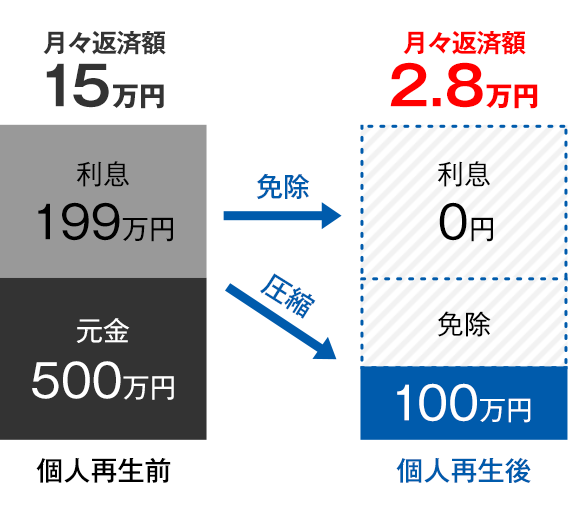

・借金の残高が総額500万円で毎月15万円ずつ返済(利率18%)

・住宅ローンの残高が1,500万円で毎月8万円返済

・住宅の時価評価額が1,000万円

この場合は、総額500万円の借金が100万円に圧縮され、月々の返済額が約28,000円になります。そして、毎月8万円の住宅ローンの返済をそのまま継続します。(※他に資産がある場合は、返済額が上がる可能性があります。)

②住宅ローンの残高より住宅の時価評価額の方が高い

・借金の残高が総額500万円で毎月15万円ずつ返済(利率18%)

・住宅ローンの残高が800万円で毎月8万円返済

・住宅の時価評価額が1,000万円

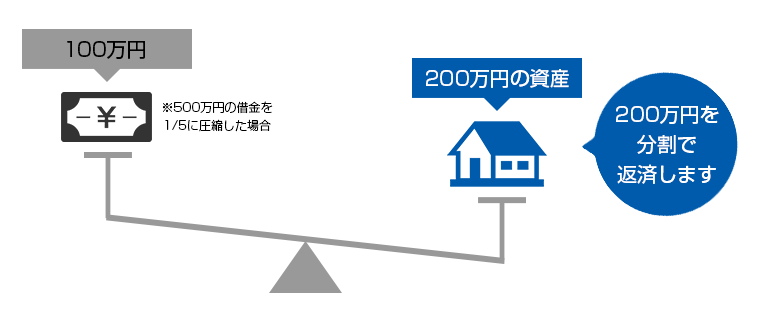

この場合は、住宅ローンの残高と住宅の時価評価額の差額の200万円が資産の扱いになります。そのため、単純に債務を1/5にするという訳にはいきません。個人再生には「清算価値保障原則」という原則があり、最低でも所有している財産と同じ金額を返済しなくてはいけないというルールがあります。

500万円の1/5である100万円と資産の200万円を比較して、高い方の金額である200万円を3年分割で返済しなくてはいけません。

そうすると、月々の返済額が約56,000円になります。そして、毎月8万円の住宅ローンの返済をそのまま継続します。(※他に資産がある場合は、返済額が上がる可能性があります。)

③住宅の時価評価額によっては返済額がそれほど減らない場合もある

・借金の残高が500万円で毎月15万円ずつ返済(利率18%)

・住宅ローンの残高が500万円で毎月8万円返済

・住宅の時価評価額が1,000万円

住宅ローンの残高よりも、住宅の価値が大きく上回っている場合は、個人再生のメリットが小さくなります。住宅ローンの残高と住宅の時価評価額の差額の500万円が資産の扱いになります。

この場合は、清算価値保障原則により、500万円を返済しなくてはいけません。そうすると、月々の返済額が約139,000円になります。さらに毎月8万円の住宅ローンの返済をそのまま継続します。(※他に資産がある場合は、返済額が上がる可能性があります。)

もともとの借金が500万円で、個人再生後の返済額も500万円となると、個人再生のメリットが小さくなります。

住宅資金特別条項を利用する場合の注意点

個人再生によって住宅ローンを残せたとしても、その後の住宅ローンの返済が滞ってしまうと、住宅を差し押さえられてしまいます。そのため、個人再生後の返済と住宅ローンの返済の両方を継続できるかよく検討しましょう。

また、住宅資金特別条項を利用するには条件があります。さらに、先述のように住宅ローンの残高と住宅の時価評価額によっては手続き後の返済額が上がる可能性もあるため、認定司法書士・弁護士と事前に方針をよく検討しましょう。

自己破産の場合は住宅を残すことが難しい

個人再生でも借金問題を解決できない場合、どうしても借金の返済が無理だと判断される場合には、自己破産を検討することになります。

自己破産は、裁判所に申立てを行い、認可を受けられれば「免責」となり、すべての借金の返済義務が免除される方法です。

しかし、家・不動産・車・バイクなどの20万円以上の価値のある財産は、基本的に裁判所が売却してお金に換え、債権者に分配します。

自己破産をした場合、既存の住宅ローンの有無にかかわらず「住宅」への影響は大きく、以下の点に注意が必要です。

・住宅ローンの返済が困難に

自己破産後は信用情報に登録され、金融機関からの借入が難しくなります。そのため、住宅ローンの返済が困難になり、住宅の維持が難しくなることがあります。

・競売にかけられる可能性がある

住宅ローンの返済が滞ると、不動産が競売にかけられる可能性があります。また、住宅ローンの有無にかかわらず、「不動産」そのものが「資産」として扱われるために、競売にかけられてしまいます。

以上のことから、自己破産の場合は住宅ローンの有無にかかわらず、住宅を残すことが難しいと言えるでしょう。

住宅ローンのない住宅の場合

住宅ローンがない状態で債務整理を行った場合は、次のようになります。

・任意整理を行う場合

ローンのない住宅に特に影響はありません。

住宅ローン以外の借金を対象に交渉を行いますので、自己所有の住宅に直接影響を与えることはありません。

・個人再生を行う場合

住宅を処分されることはありませんが、個人再生後の返済額が増える可能性があります。

住宅ローンがない住宅も資産として考慮されるためです。ただし、基本的には生活に必要な住宅は保護される傾向にあります。

・自己破産を行う場合

差押えの対象になりますので、住宅を残すことは難しいです。

自己所有の住宅は破産財団に含まれ、原則として売却されることになります。しかし、ある一定額までの生活必需品は保持が認められるため、小規模保有財産の範囲内であれば住宅を手元に残すことができることもあります。

債務整理をせずに借金問題を放置した結果、債権者によって訴訟を起こされ、ローンの有無にかかわらず、住宅を差し押さえられる可能性もありますので、すでに返済が苦しくなっているなら、早めに解決を図りましょう。

債務整理を考えている場合、住宅をどうしたいかによって適切な債務整理の方法が異なるため、住宅を保持したいのか、それとも負債の解消を優先するのかを明確にすることが重要です。住宅ローンがない場合でも、その他の資産状況や借入総額、家族構成など複合的な要因を考慮し、専門家としっかりと相談することをお勧めします。

ご家族の住宅や住宅ローンに影響は出ない

債務整理を検討する際、多くの方が気になるのが、ご家族の住宅や住宅ローンに影響が出るかどうかです。債務整理の方法にはいくつかありますが、その中でも特に任意整理や個人再生が住宅ローンに及ぼす影響は限定的です。

任意整理の場合、主にクレジットカードの負債や消費者金融の借入れなど特定の債務を対象に交渉を行います。この方法では、住宅ローンは基本的に対象外となるため、直接的な影響はありません。つまり、任意整理を行っても、住宅ローンの返済条件は変わらず、家族が住む家にも影響は出ないということです。

一方、個人再生を選択した場合、住宅ローンを含むほとんどの債務が再生計画に組み込まれます。しかし、この手続きには「住宅ローン特例」があり、住宅を手放さずにローンを継続することが可能です。そのため、適切に手続きを行えば、家族の住宅に対する直接的な影響を避けることができます。

自己破産の場合は、住宅を含むほとんどの資産が処分対象となることがありますが、生活必需品や最低限の住居に関しては保持することが可能な場合もあります。ただし、この選択肢は総合的な家庭の資産状況を考慮して慎重に選ぶ必要があります。

債務整理によって住宅に影響が出るのは、ご本人名義のものだけです。ご家族が組んでいる住宅ローンに影響が出たり、ご家族が住宅ローンを組めなくなる、ということはありません。また、ご家族名義の住宅が差し押さえられることもありません。ただし、債務整理をしたご本人が保証人になることは難しい可能性が高いです。

債務整理をした場合いつから住宅ローンは組めるのか?そもそも住宅ローンは組めない?

債務整理を行った場合、住宅ローンを組むことは一度難しくなりますが、決して組めないわけではありません。債務整理後、信用情報機関に登録される期間が経過すれば、再び住宅ローンを組むことが可能になります。通常、信用情報に登録される期間は、債務整理の手続きによって異なりますが、おおよそ5年から10年程度です。

信用情報がクリアになった後も、住宅ローン審査には厳しさがありますが、収入や勤続年数が安定している場合は、住宅ローンを組める可能性があります。債務整理を経験したことで、金融機関からの信頼を取り戻すためには時間がかかりますが、前向きに生活を立て直すことが重要です。

今後、住宅ローンを組もうと考えている場合

任意整理、個人再生、自己破産のどの方法を選択しても信用情報機関に事故情報が登録されます(俗に言うブラックリスト)。そのため、一定期間(10年程度)は住宅ローンを組むことが難しくなります。

「住宅ローンを組みたいから債務整理をしない」と考える方もいるかもしれません。しかし、債務整理を検討しているということは、すでに返済が苦しくなっているはずです。借金がある状態で住宅ローンの審査に通るかどうかも分かりません。

もし、住宅ローンの審査に通ったとしても、今の借金に加えて住宅ローンの返済が増えます。まずは債務整理をして、借金問題を解決してから住宅ローンを検討される方が近道かと思われます。

なぜ、債務整理後一定期間住宅ローンを組めないのか?

債務整理後に住宅ローンを組めない理由は、信用情報機関に債務整理の記録が残っているからです。債務整理は、借金を減額したり、返済プランを再編成する手続きで、これが金融機関にとって信用リスクとなります。

債務整理が信用情報機関に登録される期間は、整理手続きによって異なりますが、一般的には5年から10年程度です。この期間中は、ローンやクレジットカードの審査に通りにくくなります。

ただし、債務整理が信用情報機関に登録されている期間が経過すれば、再び住宅ローンを組むことは可能です。そのため、信用情報の回復を待ちつつ、新たな計画を立てることが大切です。

住宅ローンの審査はそもそも厳しい

住宅ローンの審査は、借り入れ額が大きく、返済期間が長いため、金融機関がリスクを抑える必要があります。そのため、審査基準は厳しく、安定した収入や信用情報が重要視されます。

債務整理の経験がある場合、信用情報にマイナスの影響が残りますが、それ以外の信用面での評価を上げる方法があります。例えば、安定した収入源を持つことや、貯金を増やすことが審査基準を満たすために役立ちます。

また、金融機関によっては、債務整理後の人でも住宅ローンを受け付ける場合がありますので、複数の金融機関に相談することも大切です。

債務整理後に住宅ローンの審査を通すための5つのポイント

債務整理後に住宅ローンの審査を通すための方法は、あるのでしょうか?

そのポイントを説明します。以下のとおりです。

1. 信用情報のクリア: 債務整理後の登録期間が経過するまで待ち、信用情報がクリアされることが重要です。

2. 安定した収入: 金融機関は収入が安定していることを重視します。努力して収入を増やし、安定した収入を維持するように心掛けましょう。

3. 貯金と頭金: 貯金を増やし、頭金を用意することで、金融機関に安心感を与えます。

4. 複数の金融機関に相談: 金融機関によって審査基準が異なるため、複数の金融機関に相談しましょう。

5. 弁護士や司法書士のアドバイス: 債務整理のプロである弁護士や司法書士に相談し、適切なアドバイスを受けることが役立ちます。

信用情報機関の信用情報を確認する

信用情報機関には、個人の信用情報が掲載されています。信用情報の確認は、自分の借金状況や過去の返済履歴を把握するのに役立ちます。例えば、過去にクレジットカードやローンの審査に落ちた場合、その理由が信用情報に記録されていることがあります。

信用情報を確認することで、自己の信用状況を把握し、今後の借り入れや債務整理に役立てることができます。また、信用情報に誤りがある場合、訂正申請を行うことができます。

信用情報機関には、以下のような種類があります。

・CIC(信用情報センター)

・JICC(日本信用情報機構)

・銀行間情報センター

・信用金庫

各機関の窓口やインターネット上で、情報の確認や訂正申請が可能です。ぜひ自分の信用情報をチェックし、借金の管理に活かしてください。

債務整理を行っていない別の金融機関に申し込む

債務整理を行う場合、金融機関からの借り入れが難しくなることがあります。しかし、債務整理を行っていない別の金融機関に申し込むことで、新たな借り入れが可能になることがあります。

ただし、その際には以下の点に注意してください。

・返済能力のある範囲での借り入れを心がける

・借り入れの目的を明確にし、必要最低限の額に留める

・信用情報が良い状態であることを確認する

債務整理を行っていない金融機関への申し込みは、適切な計画と節度を持って実施すべきです。返済能力を超えた借り入れは、再び借金の返済が困難になるリスクがありますので、注意が必要です。

ペアローン(共有名義)を利用する

ペアローンは、共有名義で借り入れを行う方法です。配偶者や親など、信頼できる家族と共同で借り入れを行うことで、金利負担を軽減したり、審査に通りやすくなることがあります。

ペアローンのメリットは以下の通りです。

・金利が低くなる可能性がある

・借り入れ限度額が増えることがある

・信用情報が悪い場合でも審査に通りやすくなる

ただし、デメリットも存在します。

・共有名義者も返済責任を負う

・共有名義者の信用情報も影響を受ける可能性がある

ペアローンを利用する際は、共有名義者と十分な話し合いを行い、返済計画を立てることが重要です。また、信頼できる共有名義者を選ぶことで、お互いの信用情報や返済責任を守ることができます。

他の借金を完済しておく

他の借金を完済しておくことは、住宅ローンをスムーズに取得するための非常に重要なステップです。その理由は、金融機関がローン審査を行う際に、借り入れ希望者の信用状況をチェックし、返済能力を評価するためです。

具体例として、信用情報機関に登録されている借金履歴がある場合、返済が滞っているとブラックリストに載る可能性があります。ブラックリストに掲載されると、住宅ローンを含む融資が受けられなくなることがありますので、注意が必要です。

また、借金を完済することで、個人の信用スコアが向上し、住宅ローンの金利が低くなるメリットもあります。さらに、借金が減ることで、毎月の返済負担が軽くなり、生活が安定します。

借金を整理する方法としては、任意整理や個人再生、自己破産などがあります。専門の弁護士や司法書士に相談し、適切な手続きを行いましょう。

正式に依頼する場合は、費用や契約の内容をきちんと確認しておきましょう。現在では、一括だけでなく分割での支払いに応じてくれる事務所の数も増えてきています。

頭金を多く準備し、収入を安定させる

頭金を多く準備し、収入を安定させることは、住宅ローン審査に有利に働きます。頭金が多ければ多いほど、ローンの借入額が減るため、返済負担が軽くなり、金融機関からの信用も向上します。

まとまった頭金の準備方法としては、貯金を増やすことが一般的ですが、資産の売却や親族からの借入れ、住宅購入支援制度の活用などが考えられます。いずれの方法を選ぶにせよ、計画的に進めることが大切です。

また、収入を安定させることも重要です。金融機関は、安定した収入があることを評価し、返済能力があると判断します。正社員として働く、副業を始める、年収を上げるためのスキルアップを行うなど、収入を安定させる努力が必要です。

頭金を多く準備し、収入を安定させることで、住宅ローン審査における信用力が向上し、希望する条件でのローン取得が可能になります。また、自身の収入が安定することで、安心して生活を送れるようになるでしょう。

債務整理と住宅ローンのまとめ

このコラムでは債務整理と住宅ローンについて解説しました。

任意整理・・・住宅ローンを除外して手続きを進めることが可能。

個人再生・・・住宅資金特別条項を利用して住宅ローンを残すことが可能。ただし、住宅ローン残高と住宅の価値によって、手続き後の返済額が上がる可能性がある。

自己破産・・・住宅を残すことが難しい。

アヴァンス法務事務所では、お客様のご事情に合わせて、柔軟な対応を心がけております。

東京、大阪だけでなく、全国から無料で電話による相談が可能です。メールでのご相談も受付ております。

お客様ご自身で解決方法を選択することは困難です。任意整理や個人再生、自己破産にもそれぞれ条件やメリット・デメリットがあります。専門的な知識をもったサポートを受けることが重要です。

借金の返済でお困りであれば、まずは一度、当事務所にお気軽にご相談ください。お客様に合った解決プランをご提案いたします。