2024.05.13

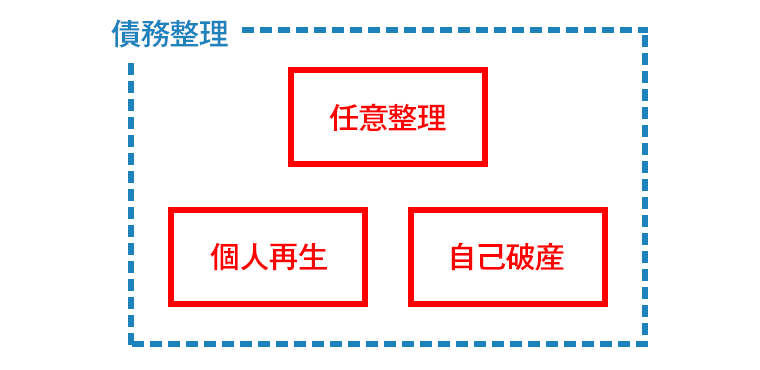

債務整理

任意整理後もクレジットカードは使える?債務整理後の対策も解説!

「任意整理をするとクレジットカードは使えなくなるのでしょうか?」このようなご質問を度々お受けします。

結論から言うと、任意整理の手続きをしたクレジットカードは強制解約になるため、使えなくなります。また、手続きの対象にしなかったカードもいずれは使えなくなる可能性が高いです。このことから、任意整理の手続きを諦めてしまう方もいらっしゃいます。

普段の買い物や公共料金の支払いにクレジットカードを利用している方も多いかと思います。クレジットカードを日常的に利用されているのであれば、カードが使えなくなるのは不便でしょう。

しかし、クレジットカードを残したいから任意整理をしないというのは危険です。このまま借金問題が深刻化してしまうと債務整理をしてもしなくても、いずれはクレジットカードが使えなくなってしまうかもしれません。

このコラムでは、任意整理とクレジットカードの関係性や、任意整理後でも不便なく生活するための方法について解説していきます。

債務整理後にクレジットカードが使えなくなるのが不安だという方は、是非最後まで読んでいただき、生活の改善に役立ててください。

債務整理後にクレジットカードを作ることは可能か?

債務整理後にクレジットカードを作ることは、一定の期間が経過すれば可能です。ただし、信用情報が完全に回復するまで待たなければならないことと、再審査に通る必要があります。具体的には、個人再生や自己破産、任意整理などの種類によって信用情報に記録される期間に違いがあります。その期間が経過し、信用情報がクリアになった上で、再びクレジットカード会社の審査に合格すれば、カード発行が可能になります。しかし、通常のクレジットカードの審査より厳しい場合がありますので、注意してください。

新規発行はできない理由

新規発行ができない理由は、主に信用情報機関に登録される債務整理の記録が審査の際に問題視されるためです。債務整理を行った場合、信用情報機関には簡易証明書の情報や、過払い金請求の情報、リボ払い住宅ローン、返済の滞納が記録されます。これらは一定期間残り、クレジットカード会社が審査を行う際に把握されるため、債務整理を行ったことが審査に影響します。

債務整理は財務状況の安定が図られるメリットがありますが、一方で信用力が低下するデメリットも存在します。この信用力の低下を理由に、新規発行の際に必要なクレジットカード会社の審査に落ちることがあります。

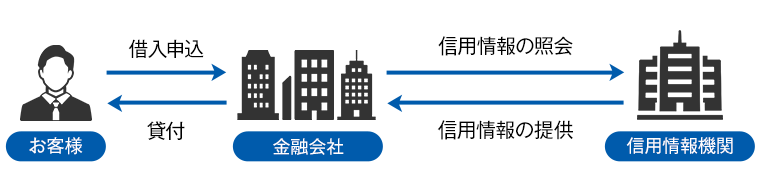

【図解】クレジットカード利用の仕組み

なぜ、新しいクレジットカードが作りにくくなるかというと、これには信用情報が関係しています。

信用情報とは、クレジットカードやローンなどの信用取引に関する情報のことで、これには、お客様がどの金融会社からいくら借りているか、返済が滞っていないかといった情報が登録されています。この情報にはクレジットカードの利用状況も含まれています。

もし、クレジットカードの支払いが遅れたり、キャッシングやカードローンなどの返済が滞ると、その情報が事故情報として登録されます。債務整理を行った場合も事故情報が登録されます。そして、これらの借入の情報をまとめて管理・提供しているのが、信用情報機関です。

例えば、クレジットカードの申し込みをしたとします。するとカード会社はその人にクレジットカードを発行するかどうか審査します。その際にお客様の信用情報を取り寄せ、借入の状況を確認します。さらに、年収や勤続年数などの情報も総合的に加味し、クレジットカードを発行するかどうかを判断します。

もし、債務整理をしたことで信用情報に事故情報が載ると、カード会社は「この人にお金を貸しても返してもらえないかもしれない」と判断する可能性があるため、クレジットカードを作ることが難しくなります。俗に言うブラックリストの状態です。

これが、債務整理をするとクレジットカードが作りにくくなる理由です。ただし、一生クレジットカードを作れないわけではありません。事故情報が登録されるのは概ね5年から10年程度です。事故情報が消えてからであれば再びクレジットカードを作ることが可能です。

利用停止されるケース

利用停止されるケースとは、債務整理を検討している段階でクレジットカードが利用停止になる場合のことを言います。具体的には、過払い金請求の手続きを開始した時点で、請求対象となるクレジットカードが利用停止になることが多いです。また、任意整理や個人再生手続きを開始した場合、すでに所有しているクレジットカードは利用停止になることが一般的です。これは、債務整理を行うことで信用情報が悪化し、クレジットカード会社がリスクを回避するためです。一度利用停止になったクレジットカードは、債務整理手続きが終了しても再開することは難しい場合が多いので注意が必要です。

債務整理の手続きをしたクレジットカードは強制解約になるため使えなくなります。これはキャッシング利用もショッピング利用もどちらもできません。また、新しいクレジットカードを作ることも難しくなります。

更新ができなくなる理由

クレジットカードの更新ができなくなる理由はいくつか存在します。

まず、債務が多く返済が滞っている場合、信用情報機関に登録され、信用が低下することが考えられます。さらに、金融機関からの借金が多く、家族や職場に問題が発覚することを恐れる場合もあります。

また、過去にクレジットカードを利用して過払い請求や任意整理、自己破産などの手続きを行っている場合、信用情報機関に登録されていることが原因で更新が難しくなることがあります。

しかし、焦らず対処することが大切です。重要なのは、自分の現状を確認し、適切な方法で問題に取り組むことです。例えば、借金返済の相談を専門の事務所に依頼したり、家族や友人に支援を求めたりできます。また、借金の状況に応じて、過払い金請求や任意整理、自己破産などの選択肢を検討することも大切です。

クレジットカードが作れるようになるまでの期間は?

クレジットカードが作れるようになるまでの期間は、個人の信用状況や過去の履歴によって異なります。信用情報機関による情報の保存期間は、一般的に5~10年程度です。ただし、破産や過払い金請求などの手続きを行った場合、その期間はさらに長くなることがあります。

そのため、信用情報がクリアになるまでには、一定の時間が必要です。しかし、焦らず待つことが重要です。その間に、返済計画を立てたり、支出を抑えたりして、自己改善に努めましょう。

また、信用情報が完全にクリアになるまで待てない場合、デビットカードやプリペイドカードを利用することで、クレジットカードに似たサービスを受けられることがあります。これらは審査が緩やかで、信用情報があまり影響しないため、クレジットカードが作れない状況でも利用可能です。

任意整理の場合の目安期間

任意整理を行った場合の目安期間は、個人の状況により異なりますが、一般的には3~5年程度とされています。任意整理を行ったことが信用情報に登録されるため、その期間はクレジットカードの審査に影響を与えることがあります。

しかし、任意整理の過程で借金を完済すれば、信用情報機関に正確な情報を提供することができます。そのため、任意整理終了後は、信用情報の更新を行い、今後の信用回復に努めることが重要です。

また、任意整理中に資産や収入が安定していれば、その期間を短縮することが期待できます。信用情報を改善する方法として、返済計画を立てたり、家計を見直したりしましょう。さらに、信用情報に関する専門家に相談することも効果的です。

任意整理を経験したからといって、一生クレジットカードが作れないわけではありませんので、目の前の問題を解決し、前向きな気持ちで信用回復に努めましょう。

個人再生の場合の目安期間

個人再生は、債務整理手続きの一つで、返済計画を立てながら生活を再建する方法です。個人再生の目安期間は、手続きがスムーズに進む場合、申立から認可まで約6ヶ月~1年程度です。ただし、債権者との交渉が長引くこともありますので、期間は個々の状況によって変わります。また、返済期間は、おおむね3~5年が目安とされています。

自己破産の場合の目安期間

自己破産は、借金の返済が困難となった場合に、法律の力を借りて、借金を免除してもらう手続きです。自己破産の場合の目安期間は、申立から免責決定まで約6ヶ月~1年程度です。ただし、個々の状況や審査期間によって変わります。

自己破産は、借金に苦しむ方々がゼロからスタートを切るための一歩ですが、そのデメリットも見過ごすことができません。慎重に判断しましょう。

特定調停の場合の目安期間

特定調停は、裁判所を通じて債権者と和解に基づく返済計画を立てる債務整理手続きです。特定調停の場合の目安期間は、申立から成立まで約3ヶ月~6ヶ月程度です。ただし、債権者との交渉や調査期間によって変わります。

他の債務整理の知識と仕組みを理解し、借金問題を解決に向けて前進する力を得ましょう。

債務整理後にクレジットカードを再発行するためのコツ

債務整理後、クレジットカードの再発行は難しいかもしれませんが、以下の方法で可能性が高まります。

まず、債務整理で借金を完済し、信用情報がクリーンになるのを待ちましょう。過去の借金問題が解決されると、カード会社も審査に通りやすくなります。

次に、デビットカードやプリペイドカードを利用して、正しいカード利用法を身につけましょう。これが、クレジットカードの審査にプラスに働きます。

また、信用情報機関への登録内容を確認し、誤った情報がないかチェックしてください。正確な情報が登録されていることが重要です。

最後に、カード会社をしっかりと比較検討し、自分に合った会社を選ぶことが大切です。審査基準が緩やかなカード会社や、債務整理経験者が対象のカードもあります。

信用情報を開示する方法

信用情報を開示することは、個人信用情報の正確性を担保するために重要です。まず、信用情報機関に登録されている自分の情報を確認しましょう。誤った情報を修正することで、信用を向上させることが可能です。

また、住所や電話番号など、自分の個人情報が正確かどうかもチェックしましょう。情報が正確でない場合、信用情報機関に修正を申請することができます。

次に、過去の借金や利用実績などの情報が正しいか確認してください。誤った情報が登録されている場合、自分で修正を申請することができます。

最後に、信用情報を開示する際には、開示を求める書類として、開示請求書を提出する必要があります。開示請求書は、信用情報機関の公式サイトで入手できますので、手続きを行いましょう。

信用情報の開示が適切に行われることで、クレジットカードの再発行の可能性が高まります。

取引実績を作るポイント

取引実績を作ることは、信用を築く上で非常に重要です。以下のポイントに注意して取引実績を築きましょう。

まず、返済を遅らせず、確実に行うことが大切です。返済の遅れがないことが、信用情報を良好に保つための基本です。

次に、クレジットカードやローンの利用を適切にコントロールしましょう。過度な利用は、信用情報を悪化させる原因となりますので、利用額を抑えることが重要です。

また、デビットカードやプリペイドカードを利用して、金融機関との良好な取引実績を築くこともポイントです。これにより、クレジットカード審査に有利になります。

最後に、金融機関との間に信頼関係を築くために、定期的に口座の残高を確認し、適切な取引を継続して行うことが大切です。

これらのポイントを押さえ、信用を築くことで、債務整理後のクレジットカード再発行の可能性が高まります。

新しい会社に申し込む方法

新しい会社への申し込みをするときは、まずインターネット上の公式サイトでサービス内容や利用条件を確認しましょう。審査基準やカードの特徴、利用可能範囲、デメリットなどを理解した上で契約することが大切です。

次に、申し込みフォームに必要情報を入力していく過程です。個人情報や金融機関の登録情報、職業や収入など、正確かつ真実の情報を記載しましょう。不正確な情報は審査に通らないだけでなく、信用情報にも影響を与える可能性があります。

審査には通常数日〜1週間程度、場合によってはもう少し時間がかかることがあります。審査結果が出たら、契約手続きを行い、クレジットカードが発行されるまで待ちましょう。

成功のポイントは、事前の情報収集と正確な情報提供です。また、借金や過去の金融事故がないことが望ましく、返済能力があることをアピールすることが大切です。

クレジットカード審査に通らない時に絶対避けるべきこと

クレジットカード審査に通らない時、絶対に避けるべきことは、焦って再度同じカード会社や他社に申し込む行為です。多くの申し込みが審査時にマイナス要素となり、信用情報にも悪影響を与えます。

むしろ、審査に通らなかった理由を考え、改善策を立てましょう。借金の返済が遅れている場合や金融事故があれば、まずは先にそれらの問題を解決しましょう。クレジットカードの利用状況や利用限度額の見直しも有効です。

審査に通らない原因が特定できない場合は、カード会社に問い合わせて確認しましょう。また、デビットカードやプリペイドカードを検討することも一つの方法です。

同時に複数の会社に申し込むリスク

同時に複数の会社に申し込むことが、どうしてリスクになるのかといえば、信用情報への悪影響が考えられるためです。クレジットカード会社は、申し込み時に信用情報機関から情報を照会し、その結果を審査に利用します。複数の申し込みがあると、そのこと自体が信用リスクとみなされ、審査が厳しくなることがあります。

また、複数のカードが同時に発行されることで、利用計画が立てづらくなり、借金問題やカードローンの利用が増えるリスクも考えられます。

同時に複数のカードを持つ場合、それぞれの利用状況や支払い金額の管理が難しくなり、返済が滞るリスクが高まります。したがって、自分に適したクレジットカードを一つ選んで申し込むことをおすすめします。

審査結果を何度も問い合わせることは危険

クレジットカードの審査結果を何度も問い合わせることは、危険です。

詳しくは以下の通りです。

・信用情報機関への登録が多くなり、今後の審査に影響が出る可能性

・金融機関からの信用が失われることによるローンや借金の取り扱いが厳しくなる可能性

・家族や友人に問題がバレるリスクが高まる可能性

ですから、無理に審査結果を問い合わせることは避け、冷静な判断で適切な方法を選ぶべきです。

申込時の虚偽記載のリスク

クレジットカードの申込時に虚偽の記載をすることは、もちろんリスクが伴います。それは、審査が通らないだけでなく、信用情報が悪化したり、今後の金融取引に悪影響が出る可能性があるためです。

まず、以下のリスクが考えられます。

・信用情報機関からの信用評価が下がり、今後の借入れやクレジットカードの利用が難しくなる

・法的なトラブルや罰則が適用される可能性

・家族や友人に問題がバレるリスクが高まる

虚偽記載せず正直に記入し、適切な方法で解決策を見つけることが重要です。

クレジットカードを使いたい場合の代替手段

.jpg)

クレジットカードを使いたい場合、代替手段としてデビットカードやプリペイドカードがあります。これらのカードは、クレジットカードと同様の利便性があり、審査が緩やかで利用しやすいです。また、電子マネーを活用することも一つの方法です。これらの代替手段を利用することで、金融の自由度が増し、生活が快適になるでしょう。

信用情報回復を待つ

信用情報を回復することは、借金問題を解決した後の重要なステップです。まず、信用情報機関に登録された情報が更新されるまでの期間を理解することが大切です。

具体的には、以下の点を確認しましょう。

・個人再生や自己破産の場合、手続き完了後から5年間

・過払い請求や任意整理の場合、手続き完了後から3年間

この期間が過ぎると、信用情報が自然に回復することが期待できます。

次に、信用情報回復を待つ間、無理なく返済できる範囲でローンやクレジットカードの利用を検討してください。無理なく返済ができる範囲で利用することで、信用情報の回復を早めることができます。

また、生活費の管理を徹底して、家族や友人とのコミュニケーションを大切にしましょう。任意整理をきっかけとして自身のお金の管理を見直し、問題解決に向けて前向きな姿勢を持つことができます。

デビットカード・プリペイドカードの活用法

デビットカードとプリペイドカードは、クレジットカードとは異なり、事前に入金して使用するため、借金のリスクがなく、安心して利用できます。これらのカードの活用法には、以下のようなものがあります。

・オンラインショッピングや公共料金の支払いに利用

・海外旅行時の現地通貨への両替

・ギフトカードとして贈る

また、デビットカードの場合、銀行口座と連携しているため、入金が容易です。プリペイドカードは、コンビニやインターネットで簡単に購入・チャージできます。どちらのカードも、利用明細を確認することができるので、家計簿としても活用できます。

家族カードの利用方法

家族カードは、クレジットカード会社が提供するサービスで、主契約者と同じカード会社のカードを家族に発行することができます。家族カードの利用方法には、以下のようなメリットがあります。

・家族全員でポイントが貯まる

・家族でのショッピングやリーダーの容易な管理

・家計簿の一元化が可能

ただし、家族カードの利用には注意点も存在します。例えば、主契約者が支払い遅延などを起こすと、家族カードの利用も影響を受ける可能性があるため、返済計画の管理を徹底しましょう。また、家族カードの利用明細は主契約者に送られるため、プライバシーの配慮も必要です。家族カードを利用して、家族全員で効果的なカード利用を楽しみましょう。

発行可能なクレジットカードの例

借金で悩んだり、債務整理を行った経験がある方でも、発行可能なクレジットカードが存在します。具体例を以下にご紹介いたします。

・デビットカード:クレジットカードと同じように利用できますが、即時に口座から引き落とされるため、支払い時の信用が必要ありません。

・信用の低い人向けカード:審査基準が緩やかで、信用が低くても発行可能なカードです。ただし、利用限度額が低めです。

・ショッピングカード:一部店舗でのみ利用可能なカードで、審査が緩やかで発行しやすいです。

・セゾンカード:過去に過払い請求を行っていても審査に通りやすいことで知られています。

その他、審査基準の緩いカード:金融機関やカード会社によっては、個別の審査基準が緩やかなものがあります。

発行可能なクレジットカードを見つけるためには、各カードの公式サイトで詳細を確認したり、相談窓口で質問してみることがおすすめです。

残したいクレジットカードを手続きの対象から外すことはできるの?

「一部のクレジットカードを債務整理の対象から外したい。」このようにおっしゃるお客様も少なくありません。では、このようなことが可能なのか解説していきます。

債務整理には「任意整理」「個人再生」「自己破産」があります。この中の裁判所を通さない任意整理であれば、残したいクレジットカードを手続きの対象から外すことが可能です。逆に個人再生や自己破産の場合は全ての債務が手続きの対象になるため、クレットカードを手続きの対象から外すことはできません。

では、任意整理によって残したいクレジットカードを手続きの対象から外した場合、どうなるのでしょうか。

[手続きをしなかったカードもいずれは使えなくなる可能性が高い]

手続きをしなかったクレジットカードは、しばらくは使い続けられるかもしれません。しかし、金融会社がカードの更新などのタイミングで信用情報をチェックした際に、使えなくなる可能性が高いです。

また、カード会社が独自の判断基準で信用情報をチェックすることもありますので、更新時期がくる前にクレジットカードが突然使えなくなることもあります。

[手続きをしなかったカードを利用してさらに借金を増やしてしまう]

手続きをしなかったクレジットカードをしばらく使えたとしても、そのカードで再び借金を繰り返してしまうリスクがあります。

任意整理をした直後は、使い過ぎないように気を付けていても、返済が楽になったことでつい買い物をし過ぎてしまったり、現金が足りなくなってまたお金を借りてしまったりと、再び借金を増やし、返済に行き詰まる方が多いです。

残したカードも後から任意整理をすればいいのでは、と思っていると危険です。任意整理は利息を減免してもらうことは可能ですが、元金自体は減りません。借金が増えればそれだけ返済の負担も増えます。

カードを残したことで余計に借金が増えてしまうのであれば本末転倒です。せっかく債務整理をしたにも関わらず、また借金をしてしまっては借金問題が振出しに戻ってしまいます。

任意整理後でもクレジットカードを更新する方法

任意整理後にクレジットカードを更新するには、まず信用情報の改善が必要です。具体的な方法は以下になります。

1. 完済証明書を取得:借金問題を解決し、完済したことを証明できる書類を取得しましょう。

2. 信用情報の確認:信用情報機関に登録されている情報が正確かどうかを確認し、問題があれば修正しましょう。

3. 支払いを改善:クレジットカードの支払いやローンの返済を滞らせず、信用を回復させましょう。

信用情報が改善されれば、更新が可能なカードを選び、再度申し込んでみることが大切です。

更新できるカードの種類

信用情報が改善された後に更新できるカードの種類は以下の通りです。

・デビットカード:こちらは先述した通り、口座から即時に引き落とされるカードで、信用情報が低くても発行しやすいです。

・プリペイドカード:事前にチャージして使うカードで、信用情報が低くても発行可能で、利便性も高いです。

・低利用限度額のクレジットカード:信用が低いと判断された場合でも、利用限度額が低いカードなら発行されることがあります。

これらのカードを利用して、少しずつ信用情報を回復させ、今後の生活をより良いものにしていきましょう。

事故情報が削除された後の手続き

事故情報が削除された後は、新たなクレジットカードの発行やローンの契約が可能になりますが、その際に手続きが必要です。

まず、事故情報の削除を確認しましょう。信用情報機関に登録されている事故情報は、一定期間が経過すると自動的に削除されますが、確認しておくことが大事です。信用情報機関への照会は通常、インターネットや電話で行うことができます。

次に、クレジットカードやローンの申し込みをする際、事故情報が削除されていることをアピールすることが重要です。事故情報が削除されたことを明記した書類を用意し、申し込み時に提出しましょう。

また、事故情報が削除された後でも、審査が厳しいカードやローンは避けるようにしましょう。審査が比較的緩いカードやローンを選ぶことで、無事に契約が成立しやすくなります。

最後に、再び信用問題に陥らないよう、利用計画を立てることが大切です。返済に関する注意や支払い方法を再確認し、無理のない範囲で利用しましょう。

債務整理をしなければクレジットカードは使い続けられるの?

「クレジットカードが使えなくなると困るから、債務整理をしない。」というお客様も時々いらっしゃいます。

しかし、債務整理をしなくても、このままクレジットカードが使えるかどうかは分かりません。このまま借金問題が深刻化してしまうと、いずれはクレジットカードが使えなくなる可能性があります。

例えば、今はまだ、延滞を出さずにぎりぎり返済できていたとします。債務整理をしなければこのままクレジットカードを使えるでしょう。しかし、この状態をいつまでも続けられるでしょうか。

このままクレジットカードを使い続ければ、結局は借金を増やしてしまいます。限度額に達してしまえばそれ以上お金を借りることはできません。

新しいクレジットカードを作ろうとしても、信用情報には事故情報以外にも、どこからいくら借りているのかも登録されています。カード会社が「借り過ぎ」の状態にあると判断すれば、新しいカードを作ることは難しいでしょう。

借りられる金額には限界があります。限度額に達してどこからも借りられなくなるのは時間の問題です。返済が滞れば、そのクレジットカードは使えなくなりますし、信用情報の影響でそれ以外のクレジットカードもいずれは使えなくなるでしょう。

このように、債務整理をしなければクレジットカードが使える、という訳ではありません。借金問題の解決を先延ばしにしてもメリットはひとつもありません。

実際に「クレジットカードが使えないと困る」からと、一旦手続きを保留にされお客様が「やっぱりどうにもならい」と再度、ご相談にいらっしゃることも珍しい話ではありません。そして、最初にご相談いただいた時よりも借金の金額が増えていることが多いです。

何の解決方法もないまま、借金問題を放置してしまうと、クレジットカードどころではなくなってしまいます。借金の返済が苦しい状況を続けることにもなりますし、長期間返済が滞ってしまうと、最悪の場合は裁判を起こされ、給与や預貯金、住宅などの財産を差し押さえられるということも考えられます。

任意整理後にクレジットカードを使えない場合の対策

任意整理後にクレジットカードが利用できなくなることがありますが、可能な対策がいくつか存在します。

まずは、デビットカードを利用しましょう。デビットカードは銀行口座から直接引き落とされるため、返済が滞る心配がありません。また、審査が緩やかなため、借金があっても利用が可能です。

次に、プリペイドカードも検討できます。プリペイドカードは事前にチャージしておくことで、クレジットカード同様に利用できます。

最後に、現金払いに慣れることも大切です。任意整理期間中や、任意整理を終えたあとは、お金の流れを把握しやすくするため、現金での支払いがおすすめです。お金の使い道を見つめ直し、クレジットカードが利用できない不便さを解消することで無駄遣いを抑えることもできます。

信用情報回復までの対応策

信用情報の回復には、いくつかの対応策があります。

まずは、返済計画を立てましょう。しっかりとした計画があれば、再び借金が膨らむことを防ぐことができます。

次に、家族や友人とのコミュニケーションを大切にしましょう。周りの支えがあれば、借金問題を乗り越える力にもなります。

また、節約や副業を始めることで、収入の金額を増やし、返済額を早く減らすことができます。無理のない範囲で取り組むことが大切です。

信用情報は時間が経てば自然と回復しますが、その間も前向きに取り組み、収支のバランスを取りながら解決していきましょう。

最新の信用情報を確認する方法

信用情報を確認することは、借金問題を解決し前向きな生活を送るために重要です。その方法は、以下の通りです。

・信用情報機関への問い合わせ: 金融機関やサービス会社が信用情報を利用する際に利用する信用情報機関(CIC、JICC等)に確認をすることができます。問い合わせは、インターネットや電話にて行うことができ、手続きが簡単で、料金も無料だったりします。

・銀行や信用金庫の相談窓口: 銀行や信用金庫等の金融機関にて、窓口での信用情報の確認が可能です。地方の金融機関の場合は、前もって電話で問い合わせることをおすすめします。

・弁護士や司法書士のサポート: 法律専門家に依頼することで、信用情報の確認やそれに関する相談ができます。また、専門家は、無料の相談窓口を設けている場合もあります。

信用情報の確認は、借金の整理や返済計画を立てる上で、重要なポイントです。しっかりと確認しましょう。

任意整理対象外の会社でのカード発行

任意整理中の方でも、クレジットカードやデビットカードを利用したい場合がありますが、通常のカード会社では審査に通りにくい状況です。しかし、任意整理対象外の会社でカード発行が可能な場合もあります。

・審査基準が緩やかなカード会社: 通常の審査基準よりも緩やかなカード会社が存在します。ただし、利用条件や手数料などが通常よりも高くなることもあります。

・事業者専用のカード: 個人事業主や法人向けに発行されているカードは、個人用のカードよりも発行が容易な場合があります。

・海外のカード会社: 国内の審査基準とは異なる場合があり、海外のカード会社での発行が可能なこともあります。

注意すべき点として、任意整理対象外の会社でのカード発行を検討する際は、利用条件や手数料等を十分に確認し、過剰な利用を避けるようにしてください。

デビットカードの活用法

デビットカードは、即時に銀行口座から引き落としが行われるカードです。その活用法は以下の通りです。

・クレジットカードの代わりに: クレジットカードが利用できない場合でも、デビットカードならば利用が可能です。また、利息が発生しないため、無駄な支出を抑えることができます。

・キャッシングの代わりに: デビットカードを利用すれば、手軽に現金が引き出せます。キャッシングよりも手数料が安く、返済の心配もないため、気軽に利用できます。

・オンラインショッピングでの利用: クレジットカードと同様に、デビットカードもオンラインショッピングに利用できます。

・海外旅行での利用: クレジットカード同様、デビットカードも海外でのショッピングやレストランで利用ができ、便利です。

デビットカードは、クレジットカードに比べ、規制が緩やかで、借金で悩む方にも使いやすいカードです。上手に活用して、スマートな生活を送りましょう。

「借金をするためにクレジットカードを残す」のはお勧めできません

足りない現金を補うためにクレジットカードを残すというのはお勧めできません。

借金問題のご相談を頂くお客様の多くは、クレジットカードが原因で借金問題を抱えています。現金が足りないときにクレジットカードを使って支払いを遅らせたり、キャッシングで現金を引き出したりと、簡単にお金を借りられることから、ご自身の返済能力を超えた金額を借りてしまいます。

借金問題の原因になったクレジットカードを持ち続けるのはリスクでしかありません。せっかく借金問題を解決しようとしているのに、借金問題が振出しに戻ってしまうことになりかねません。

また、お客様によくお話しするのが、「借金をしているからお金が足りなくなる」ということです。

お金が足りないから借金をする。お給料が入っても返済に消えてしまい、再びお金が足りなくなって借金をする。このような借りて、返してのサイクルに陥ってしまいます。

このサイクルを断ち切るためには、やはり借金をしやすい状況を作らないことです。クレジットカードが手元にあると、ついつい使ってしまいそうなのであれば、クレジットカードを残すことを考えず、まずは目の前の借金問題を解決することを優先したほうが得策でしょう。

債務整理をしても一生、クレジットカードが作れないわけではありません。借金を全て完済し、事故情報が消えてから再スタートを切られた方が安全ではないでしょうか。

債務整理後にクレジットカードが作りにくくなる理由とは?

債務整理後、クレジットカードを作ることが難しくなる主な理由は、信用情報機関に事故情報が登録されていることと、カード会社の社内ブラックとして情報が残ることです。債務整理を行うことで、借金の問題が解決し、前向きな生活を送ることができますが、クレジットカードの利用には一定期間制限がかかることが多いのが現状です。

信用情報機関に事故情報が登録される理由

信用情報機関に事故情報が登録される理由は、債務整理が信用情報に悪影響を及ぼす行為であるためです。債務整理を行うと、信用情報機関には任意整理、過払い請求、自己破産、個人再生などの事故情報が登録されます。この情報は一定期間記録されており、クレジットカード審査時に会社が確認することができるため、クレジットカードの発行が難しくなります。しかし、心配なことはありません。事故情報の登録期間が経過すれば、再びクレジットカードを利用することが可能になりますし、その間もデビットカードなどの代替手段を利用することができますので、お金の管理を徹底し、前向きに進みましょう。

社内ブラックとして情報が残る理由

社内ブラックとして情報が残る理由は、カード会社がリスク管理のために顧客情報を独自に管理しているためです。債務整理を行った人は、過去に金融トラブルがあるとみなされ、カード会社が新たなクレジットカードの発行をためらうことがあります。しかし、焦らず、落ち込まないでください。時間と共に信用が回復し、再度クレジットカードを持つチャンスが巡ってきます。その際には、過去の経験を活かし、計画的なカード利用を心掛けましょう。また、信用情報の修復や再度カードを持つためのアドバイスが欲しい方は、専門家に相談することをおすすめします。

次の一歩として、信用情報の改善方法や適切なカード選びに関する情報収集を始めましょう。

まとめ

任意整理を行うと、対象となったクレジットカードは強制解約となり使用できなくなります。また、手続きを行わなかったクレジットカードも後に使用できなくなる可能性が高いです。これは、信用情報が悪化し、クレジットカード会社がリスクを避けるためです。

しかし、クレジットカードを残したいからといって任意整理を避けるのは危険です。借金問題が深刻化すれば、債務整理をしてもしなくても、いずれクレジットカードが使えなくなる可能性があるからです。

債務整理後にクレジットカードを再発行するには、信用情報の回復が必要です。信用情報がクリアになるまでには一般的に5~10年かかります。この期間を経て、再審査に通ればクレジットカードを再発行できますが、審査基準は通常より厳しくなります。

任意整理後の対策としては、デビットカードやプリペイドカードの利用が有効です。これらのカードは審査が緩やかで、クレジットカードの代替として使用できます。また、返済計画を立て、家計管理を徹底することも重要です。

また、信用情報を確認し正確な情報が登録されているかチェックすることも必要です。信用情報機関に開示請求を行い、誤った情報があれば修正を申請します。これにより、将来的なクレジットカード発行の可能性が高まります。

クレジットカードが使えなくなると不便ですが、借金問題を放置することはさらに大きなリスクを伴います。早期に専門家に相談し、適切な解決策を見つけることが重要です。任意整理を行い、信用情報の回復を待つ間、デビットカードやプリペイドカードを活用し、計画的な生活を送りましょう。

対策法

1. 信用情報の回復

任意整理後、5~7年程度経過すると、信用情報機関から任意整理の情報が削除されます。この期間を経過することで、再び信用を回復し、クレジットカードの審査に通る可能性が高まります。

2. デビットカードの利用

デビットカードは、銀行口座から直接支払いが行われるため、信用情報が関係ありません。任意整理後でも利用可能で、日常の支払いに便利です。

3. 携帯電話料金や公共料金の支払いを確実に行う

毎月の支払いを遅延なく行うことで、信用を徐々に回復させることができます。これにより、将来的なクレジットカードの審査に有利になります。

4. 信用回復カードの利用

一部のクレジットカード会社は、信用情報に問題がある人向けに、低い限度額でクレジットカードを提供しています。これを利用し、適切に返済を行うことで、信用情報を改善することが可能です。

任意整理後は、クレジットカードの利用が難しくなる場合があります。任意整理を行うと、信用情報機関にその情報が登録され、信用情報が傷つくためです。その結果、新たなクレジットカードの発行が難しくなります。しかし、いくつかの対策を講じることで、クレジットカードが再び利用できるようになる可能性があります。

任意整理後のクレジットカード利用は難しいですが、上記の対策を講じることで、再び利用できるようになる可能性があります。地道に信用を回復する努力が重要です。

任意整理を機会として自身のお金の管理を徹底し、借金の解決に向けて着実な歩みを進めていきましょう。