2025.03.29

債務整理

任意整理後もクレジットカードは残せる?

借金に悩み、返済が苦しくても、すでに返済が滞っていても、任意整理を「しない」という判断をされるお客様が少なからずいらっしゃいます。

その原因のひとつがクレジットカードです。任意整理をするとクレジットカードが使用できなくなる場合が多いため、手続きを躊躇されてしまいます。特に、クレジットカードがないと分割払いができず、生活費が回らなくなるというご不安を抱えている方が多いように思います。

お客様の話をよくよくお聞きしてみると、返済に追われているために、クレジットカードを使わざるを得ない状況になっておられる方が多いです。お給料が入っても返済の費用に消えてしまい、足りない分のお金をまた借りて、さらに生活費の支払いをクレジットカードで補う…。この繰り返しから抜け出せなくなっています。

しかし、クレジットカードには限度額があります。いくらでも借りられるわけではありません。いつかは行き詰ってしまうことは、お客様もよく分かっておられるかと思います。ですが、不安が先に立ってしまい、なかなか行動できないようです。

そこでこの記事では、任意整理とクレジットカードの関係について解説していきます。

「なぜ、クレジットカードが使えなくなるのか」「債務整理をすると返済はどうなるのか」また、クレジットカードを残すために債務整理をしなかった場合、どのようなことが起こり得るのか、考えてみましょう。

任意整理後にクレジットカードは残せる?

「任意整理をしてもクレジットカードを手元に残したい場合、どのようにすればいいですか?」この質問は、お客様からのよくある質問です。任意整理を行うと、信用情報に事故情報が登録されるため、カード会社がその情報を元に、利用者の信用度を見直します。これにより、カードが利用停止になることが一般的です。特に、クレジットカード会社が債権者に含まれている場合、カードの利用が制限されることがほとんどです。任意整理をすると、クレジットカードが使えなくなる可能性が高いですが、必ずしもすべての場合においてカードが解約されるわけではありません。任意整理後のクレジットカードの扱いは、カード会社の方針や状況によって異なります。

任意整理後に残せるカードはあるのか?

任意整理をすると、基本的にはクレジットカードが強制解約されることが多いです。 これは、任意整理を行うことで信用情報に事故情報(いわゆるブラックリスト)が登録され、カード会社が利用者の信用を再評価するためです。しかし、すべてのカードが必ずしも解約されるわけではなく、状況により残せる場合もあります。

残せる可能性があるカード

1.一部のカード会社では、任意整理後も解約しない場合がある

任意整理後にカード会社が利用者と個別に契約を見直すことがあり、利用限度額が下がったり、カードの利用が制限されることはあっても、解約されずに使い続けることができる場合があります。

2.信用度が高い場合

任意整理をしても過去に遅延や未払いがなかった場合や、安定した収入がある場合は、カードを残せる可能性があります。

注意点

・信用情報に影響が出るため、カードを残せるのは稀なケースです。

・任意整理をした時点で、新たな借り入れやカード更新が難しくなることを考慮する必要があります。

・カードの利用が制限されることや、場合によっては利用停止されることもあります。

任意整理後にクレジットカードを残すための条件とは?

任意整理後でも使えるクレジットカードを残すことは可能ですが、稀なケースであり、いくつかの条件があります。 任意整理を行うと、信用情報に事故情報が登録されるため、通常はクレジットカードが利用停止になることが多いです。しかし、以下の条件を満たすことで、カードを残すことができる場合もあります。

1. カード会社が任意整理を認めている場合

任意整理後、一部のカード会社では、カードを解約せずにそのまま利用できることもあります。ただし、カードの利用条件が変更されることがありますので、事前にカード会社に確認することが重要です。

2. 既存のクレジットカードを使い続ける場合

任意整理を行った際、新規カードの発行は難しくなりますが、既存のカードを使い続けることができる場合もあります。カードの更新時に審査が行われ、カード会社が問題ないと判断すれば、カードはそのまま利用可能です。

3. 信用情報の回復が進んでいる場合

任意整理後、信用情報が回復している場合、再びクレジットカードが利用できることもあります。任意整理後、5~10年程度で信用情報は回復しますが、それまでの期間中は新規カードの発行は難しく、既存カードの利用停止も避けられないことが一般的です。

任意整理後にクレジットカードを残すためには、カード会社との交渉や信用情報の状況が大きな要素です。もしクレジットカードを使い続けたい場合は、弁護士や司法書士に相談し、適切なアドバイスを受けることが大切です。

残したいクレジットカードを整理対象外にする方法

任意整理を行う際、すべての借金を整理することが一般的ですが、特定のクレジットカードを整理対象外にしたい場合もあるでしょう。その場合、どのように対応すれば良いのでしょうか?

まず、任意整理の際に対象にするかどうかは、カード会社との交渉次第です。「整理するカード」と「しないカード」を選択することができるのが、任意整理の特徴でもあります。金銭的にすでに選ぶ余裕がない場合も予想されますが、場合によっては以下の方法で希望を通すことができます。

1.カード会社に直接交渉する

任意整理を進める中で、整理したくないカード会社には返済計画を変更する交渉を行うことができます。カード会社が同意すれば、そのカードを整理対象外にすることができる場合もあります。

2.カード会社と返済方法を調整する

任意整理を行いながらも、カードの利用を続けるための条件を交渉できます。たとえば、借金の利息カットや返済額の減額などの調整を行い、カードの利用が可能な状態に保つことができます。

ただし、すべてのカード会社が同意するわけではないため、必ず事前に相談し、専門家である司法書士にアドバイスを求めながら進めることが重要です。

カードを残すための方法

・債権者でないカード会社を利用する

任意整理で解決する借金に含まれていないカード会社の場合、カードを残せることがあります。

・カード利用の支払いを遅れず行う

支払いを継続して行い、カード会社と良好な関係を保つことで、カードを維持できる可能性があります。

ただし、任意整理後にカードを残したい場合は、早期に専門家に相談し、状況に応じたアドバイスを受けることが重要です。

任意整理をするとクレジットカードが使えなくなる理由を解説

任意整理をすると、その後いつからクレジットカードが作れるようになるのでしょうか。

任意整理をすると、5年~10年程度経過しないと、新しいクレジットカードを作ることが難しくなります。その間は、申し込むことはできても審査に落ちる可能性が高いです。

また、現在お持ちのカードも、どこかのタイミングで使えなくなることが多いです。債務整理の手続きをしたクレジットカードは、強制解約になるため手続き開始と同時に使えなくなります。また、手続きの対象から外したクレジットカードも更新などのタイミングで使えなくなることが多いです。

なぜ、手続きをしなかったカードも使えなくなるのか、これには、信用情報機関が関係しています。

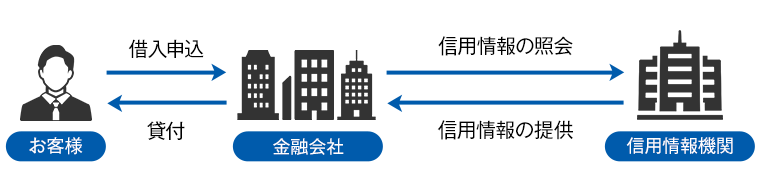

信用情報機関とは、お客様の借入の情報を管理・提供している機関です。ここには、お客様がどの金融会社からいくら借りて、残高はどれくらいか、滞納はしていないか、といった情報が登録されています。債務整理をすると、ここに事故情報が登録されます(俗に言うブラックリストの状態)。

カード会社は入会や更新のタイミングで信用情報を照会し、お客様の返済能力を審査します。このときに借入金額が多すぎたり、事故情報が登録されていると、返済能力が低いと判断されやすく、クレジットカードが作れなかったり、途中で利用停止になったりします。

また、不定期に信用情報を確認する「途上与信」を行っているカード会社もあるため、どのタイミングでカードが使えなくなるかは分かりません。

これが、債務整理をするとクレジットカードが使えなくなる理由です。信用情報機関を介してお客様の借入情報が共有されており、カード会社も貸し倒れを防ぐためにカードの利用を停止する場合があります。

信用情報機関に登録されている情報は、開示が可能です。

任意整理と関係ないカードが更新できない理由

任意整理を行うと、信用情報に事故情報が登録されるため、カード会社がその情報を元に判断を下します。これにより、任意整理とは関係のないカードであっても、更新できないことがあるのです。

カード更新時に重要なのは、過去の借入れや返済履歴です。任意整理を行うと、過去の支払い履歴が信用情報に記録され、カード会社はこれを確認します。カードの発行・更新には、信用情報が大きな影響を与えるため、一度でも債務整理を行った場合、その影響で更新を拒否されることがあります。

特に、任意整理を行ったカードと別のカード会社でも、全てのクレジットカード会社が同じ信用情報機関を照会しているため、他のカードが更新できなくなることもあります。

柔軟な対応が可能な【任意整理】で解決できるかがポイント

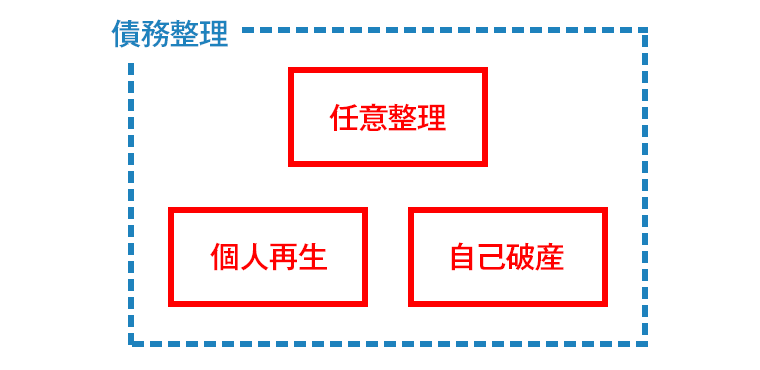

債務整理には、裁判所を通さない【任意整理】と裁判所を通す【個人再生】【自己破産】があります。借金の金額や生活状況によってどの方法を選ぶかが変わってくるのですが、ポイントは手続きのハードルが低い【任意整理】で解決できるかどうかです。

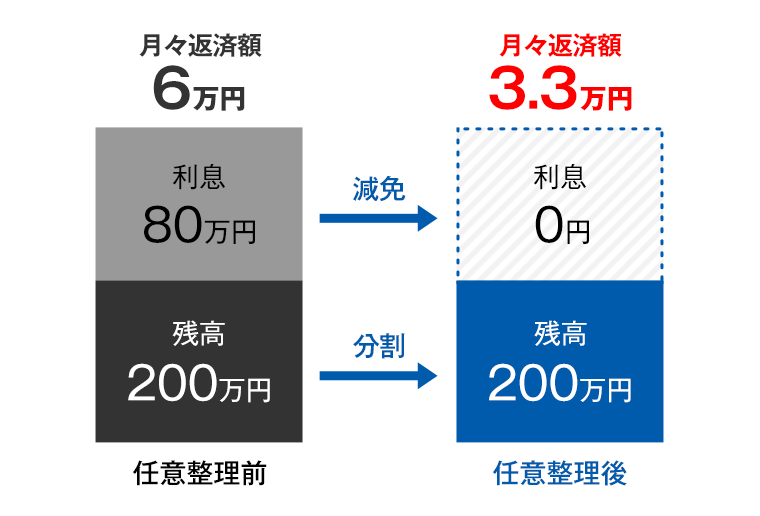

この任意整理とは、今後の利息を減免してもらい、元金のみを概ね5年程度で分割返済していく方法です。

この説明をすると、「利息を減らしたぐらいでは、意味ないのでは?」と言われることが多いのですが、この利息の減免が最大のポイントです。

例えば、総額200万円(利率18%)の借金を毎月6万円ずつ返済していくと、利息だけで約80万円かかる計算です。200万円を借りて、80万円も利息が付くというのはかなり負担が大きいのではないでしょうか。

さらに、この80万円と言うのは、追加の借入をせずに返済だけをしていた場合の利息の金額です。借入と返済を繰り返している場合はもっと利息がかかります。元金以上に利息を払っている方も珍しくありません。

任意整理はこの利息を免除してもらえるように交渉し、返済の負担を軽くします。

仮に、この200万円の借金に対して任意整理を行い、利息の免除と60回分割で交渉が成立した場合、月々の返済額を約33,000円に減らすことが可能です。(延滞の有無や借入期間等のご状況によって返済額は変動します。)

このように月々の返済の負担を減らすことで返済計画を立て直し、生活の再建を図ります。

毎月の返済額を減らすことで、追加の借金をせずに生活できるようになれば、延々と続く借金の繰り返しから抜け出すことができます。

しかし、借金の金額が増えすぎてから手続きを行うと、それだけ返済の負担が大きくなります。もし、この借金の総額が300万円に増えてから任意整理を行った場合、月々の返済額は50,000円になります。(※延滞の有無や借入期間などのご状況によって返済額は変動します。)

毎月33,000円の返済をするのと、毎月50,000円の返済ではどちらの負担が軽いでしょうか。返済期間は概ね5年と長期に渡りますので、この差は大きいのではないでしょうか。

また、返済額が減ったとしても、その金額で返済を継続できる見込みがなければ、任意整理はできません。その場合は、より借金の減額幅の大きい【個人再生】【自己破産】を検討する必要があります。

任意整理と個人再生、自己破産では主に下記のような違いがあります。

・手続きにかかる手間が多いか、少ないか

・家族に内緒で手続きを進められるかどうか

・住宅や車などの財産を残せるかどうか

では、次の項目で具体的な違いを解説していきます。

手続きにかかる手間の多さがちがう

裁判所を通さない任意整理の場合は、比較的手続きが簡易です。手続きに必要な書類もほとんどありません。ご依頼いただいてから和解交渉が完了するまで、お客様にやっていただく作業はほとんどありません。

一方、裁判所を通す個人再生と自己破産の場合は、お客様ご自身にやっていただく作業が多いです。

主に裁判所に提出する書類の収集を行っていただきます。住民票の取得、保険・住宅関係の書類、銀行の通帳のコピー、家計簿をつけていただくなど、集めていただく書類が多いです。もし、住宅や車、バイクなどの財産をお持ちの場合は、査定に出していただく必要もあります。

これらの作業を仕事や家事・育児の合間にやっていただく必要があります。

家族に内緒で手続きを進められるかどうか

任意整理の場合は、手続きにかかる手間がほとんどないため、ご家族に内緒のまま手続きを進められます。任意整理を行った旨の連絡がご家族や職場に入ることも、原則としてありません。

一方、個人再生と自己破産の場合は、同居のご家族に内緒で手続きを進めることは難しいでしょう。

同居のご家族に収入がある場合は、ご家族の収入証明なども裁判所に提出する必要があります。これらをご家族に内緒で集めていただくことは現実的ではありません。

また、任意整理であれば奨学金など、保証人が付いていて、ご家族や身内の方に影響が出そうな債務を手続きの対象から外すことが可能です。しかし、個人再生と自己破産の場合は、それはできません。

この場合は、保証人の方に請求が行きます。もし、保証人の方も払えないのであれば、保証人の方も債務整理を検討したほうがいいでしょう。

車や住宅などの財産を残せるかどうか

任意整理の特徴として、手続きを「行う債務」と「行わない債務」を選ぶことができます。そのため、住宅ローンやカーローンなど、財産に影響が出そうな債務を手続きの対象から外すことが可能です。

しかし、個人再生と自己破産の場合は、すべての債務を手続きの対象にする必要があるため、住宅や車を手放す可能性が出てきます。

個人再生には、住宅資金特別条項(住宅ローン特則)があり、住宅ローンを残したままその他の債務を減額してもらうことが可能です。ただし、利用条件もあり、手続き後の返済額が上がる場合もあるため、確実に住宅を残せるかどうかは分かりません。

自己破産の場合は、20万円以上の価値のある財産は処分の対象になるため、住宅や車といった価値の高い財産を残すことは難しいでしょう。自己破産は最終の手段とも言えます。

クレジットカードもいつかは限界が訪れます

任意整理をはじめ、債務整理をすると、基本的にクレジットカードは更新されないことが多いです。これは、信用情報に債務整理の履歴が載るため、カード会社が更新を拒否することがあるからです。

クレジットカードが使えなくなることが多いため、手続きを躊躇される方がいらっしゃいますが、しかし、返済が苦しいままクレジットカードを使い続けてしまうと、余計に借金を増やしてしまい危険です。特にリボ払いや、キャッシングを利用している場合は注意が必要です。

この2つは概ね14%~18%程度の利息が加算されるため、なかなか元金が減りません。元金が減っていないのに、クレジットカードを使い続ければ、当然、借金は増える一方です。

クレジットカードを使いたくても、いずれは限界が訪れます。今月の生活費が足りないのであれば、来月の生活費も足りないでしょう。今のままでは借入と返済を繰り返してしまい、借金の終わりが見えません。

そして、このような場合に懸念されるのが、借金問題の悪化です。債務整理をしなかったお客様が、数か月後に「やっぱり返済できないから債務整理をしたい」と再びご相談に見えるケースも少なくありません。そして、最初にご相談いただいた時よりも、借金の金額が増えている方がほとんどです。

限界まで借り入れをしてクレジットカードが使えなくなるのか、債務整理をしてクレジットカードが使えなくなるのか、結果的にクレジットカードが使えなくなるのであれば、少しでも借金が少ないうちに債務整理をすることをお勧めしています。

また、過去に法定利息を超えるような高い金利で業者から借入を行っていた場合、過払い金が発生している可能性があります。その場合、請求することで払いすぎた利息が戻り、返済に充てることもできます。アヴァンス法務事務所では、過払い金の請求についても実績がございますので、借金のお悩みと合わせてご相談ください。

まとめ

借金の繰り返しから抜け出すために、早めの行動が重要です。借金の金額が少ない内に任意整理で解決できれば、ご家族や職場に内緒で、車や住宅を手放すことなく借金問題を解決することが可能です。しかし、クレジットカードを使い続け、限界まで借金を重ねてしまうと、任意整理での解決が難しくなるかも知れません。

借金が増えすぎてからでは、個人再生や自己破産しか選択できなくなるということもあり得ます。早めに手続きをしていれば、「家族に内緒のまま解決できたのに…」「車や住宅を手放さずに済んだのに…」このようなことになる前に、早めの行動が重要です。

専門家と債務整理の委任契約を結んだ時点で、債権者に通知され、返済と督促が一旦止まります。このタイミングで借入に頼らない生活ができるように家計を改善できれば、借金の繰り返しから抜け出すことができます。

しばらくクレジットカードが使えないことを、不便に感じることもあるかもしれません。その場合の代替手段として、デビットカードを使う方法があります。これは、クレジットカードのように使え、銀行口座から直接引き落とされるため、信用情報に関わらず発行できます。デビットカードのメリットは、クレジットカードと同じように使える点で、定期的な支払いにも便利です。一方で、デビットカードは、クレジットカードのようなリボ払いやポイントサービスがないことがデメリットと言えるでしょう。

クレジットカードのことがご不安でしたら、一度、今の返済額をどれぐらい減らせそうかシミュレーションしてみてはいかがでしょうか。ご相談の段階でもある程度の金額をお伝えできますので、減額後の返済額で生活ができそうか、検討していただくのも一案です。

アヴァンス法務事務所では、全国からメールや電話での相談を、無料で受付しています。携帯電話からでもお問合せができますので、まずはお気軽にご相談ください。完済までサポートいたします。