2019.10.30

借金のお悩み

借金が返せない!解決するにはどんな方法がある?

「借金が返せない=自己破産」だと思っている方も多いのではないでしょうか?ですが、借金問題の解決方法には自己破産以外にも「返済額を減らす」という方法もあります。

今回は「返済額を減らすとはどういうことなのか?」その仕組みについて解説していきます。また、「家族や職場に知られないか?」「車や住宅を残せるのか?」といった多くの方が不安に思われる点についても詳しくご説明していきます。

■月々の返済の負担を軽減する[任意整理]

任意整理とは、将来利息の減免と分割返済について金融会社と交渉を行い、毎月の返済の負担を軽減する手続き方法です。概ね、利息を除いた元金を36回~60回で分割返済をしていくことになります。裁判所を通さないため、個人再生や自己破産(後述します)に比べて柔軟な対応が可能です。

[将来利息の減免とは?]

現在の借金に対して、完済するまで将来的に加算される利息を将来利息と言います。

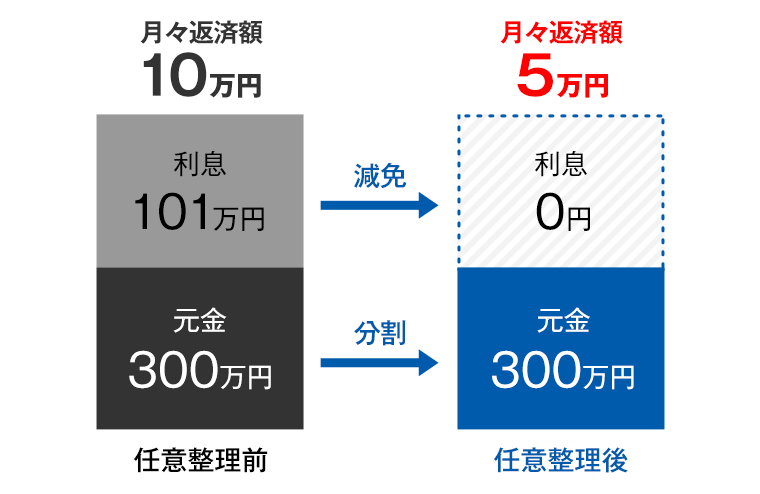

例えば、借金の残高が総額で300万円あったとします(年利18%)。月々の返済額が10万円だった場合、完済するまで約101万円の利息がかかります。この約101万円の利息を将来利息と言います。

任意整理はこの将来利息の減免と分割回数について交渉を行います。下記の図のように将来利息が免除され、60回分割で和解が成立した場合は月々の返済額を10万円から5万円に減らすことが可能です。

[任意整理の特徴]

・家族に内緒で手続きが可能

裁判所を通さずに手続きを行うため、ご家族に関わって頂く必要がありません。また、手続き自体も認定司法書士や弁護士が代理人となって交渉を進めていきますので、やって頂く作業も特になく、必要書類もそれほどありません。そのため、ご家族に気づかれずに手続きを進めることが可能です。

・手続きを行う債務と行わない債務を選べる

任意整理の影響を出したくない債務を手続きの対象から外すことが可能です。例えば、勤務先からの借入や友人・知人からの借入は手続きの対象から外すことが可能です。

・住宅や自動車などの財産を残すことが可能

住宅ローンや自動車ローンなど影響を出したくない債務を手続きの対象から外すことが可能です。

■借金を大幅に圧縮する[個人再生]

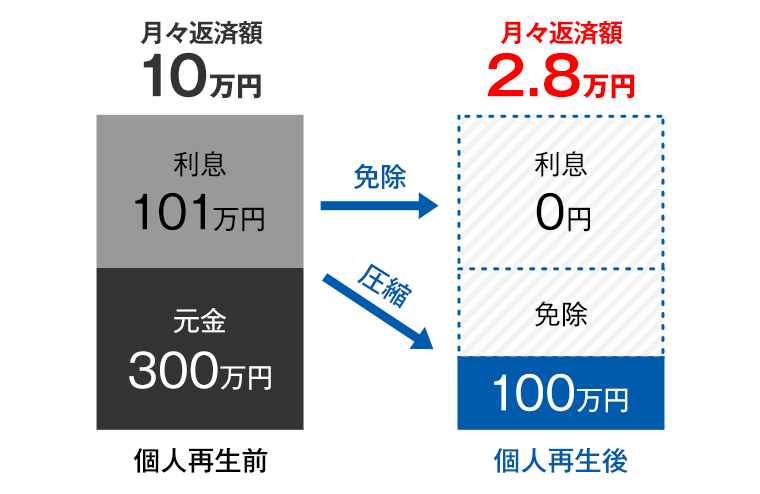

個人再生とは、将来利息の免除と元金を圧縮することで毎月の返済額を減らす手続き方法です。債務を概ね1/5もしくは100万円まで圧縮し、原則3年で分割返済をします。

[債務を圧縮するとはどういうことか?]

先程の借金の総額が300万円(年利18%)の解説図をもう一度見てみましょう。任意整理の場合は利息を減免してもらうことで月々の返済額を減額しました。個人再生の場合はさらに、元金を圧縮することで返済額を減らします。

元金300万円の1/5の金額(60万円)と100万円を比較して高いほうの金額を原則3年で返済していくことになります。下記の図の場合は月々の返済額が10万円から約2万8000円まで減額されます。

※住宅や車など、財産をお持ちの場合は返済額の算出が複雑になりますので、直接お問い合わせください。

[個人再生の特徴]

・住宅を残すことが可能

個人再生は全ての借金に対して手続きを行います。ですが、住宅資金特別条項という制度を利用することで住宅ローンをそのまま払い続けることが可能です(条件あり)。

・返済能力を厳しく判断される

個人再生は返済額を大幅に減らすことが可能です。しかし、減額された返済額で返済を続けていくことができるかどうかを裁判所に厳しく判断されます。個人再生の手続きを行っても完済できる見込みが無い場合は個人再生が認められません。

・提出書類が多い

個人再生の場合は裁判所に申立てを行うため、手続きがやや複雑になります。財産や家計の状況を証明する書類を提出する必要があり、通帳のコピーや給与明細、家計簿など多数の書類が必要です。また、同居のご家族に収入がある場合はご家族の収入証明を裁判所に提出する必要があります。

・官報に公告される

官報とは国が発行する新聞のようなもので、ここに個人再生を行った事実が掲載されます。しかし、一般の方が官報を目にする機会はほとんどありませんので、官報に載ったからと言って周囲の方に借金問題を知られる可能性は低いと言えるでしょう。

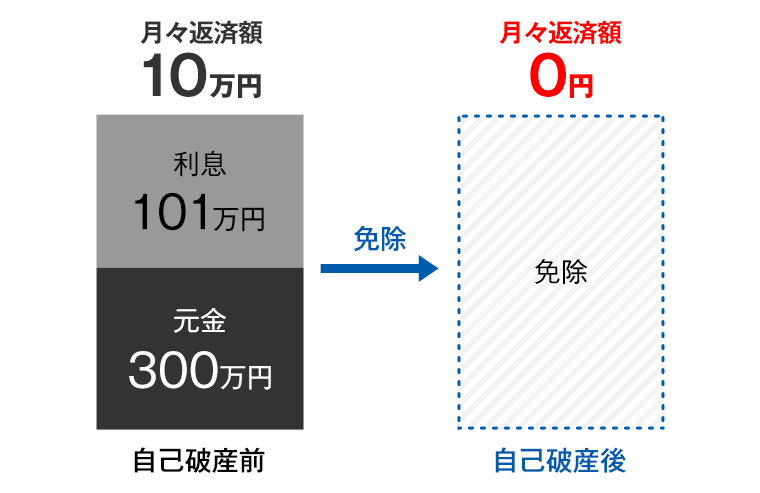

■すべての返済義務を免除してもらう[自己破産]

任意整理や個人再生の「借金を減額する」とういう方法では借金問題の解決が難しい場合にご案内しています。

自己破産とは、全ての債務の返済義務を免除してもらう手続きで、住宅や車など一定の財産を処分する必要があります。ここまではご存知の方も多いかと思いますが、自己破産には間違ったイメージをお持ちの方が多いのでそちらも併せて解説していきます。

[自己破産の特徴]

・一定の財産を処分される

20万円以上の価値のある住宅などの不動産や車、株などの財産は処分され債権者に配当されます。

・資格制限

自己破産の手続き中は一部の職業に就けなくなります。職業に影響が出るのは、弁護士や税理士などの士業、警備員や生命保険募集人などが該当します。ただし、資格がはく奪されるわけではありませんので、自己破産の手続きが終われば再び同じ職業に就くことが可能です。

・免責不許可事由(めんせきふきょかじゆう)

借金の原因がギャンブルや浪費の場合は自己破産が認められにくくなります。

・返済不能であることを認めてもらう必要がある

自己破産をしたいからと言って誰でもできるわけではありません。任意整理や個人再生で返済を続けられる見込みがある場合は自己破産が認められません。また、自己破産を行っても生活の再建が難しい場合も自己破産が認められません。

自己破産は裁判所に申立てを行う必要があります。そのため、「必要書類が多い」「官報に公告される」という点では個人再生と同様に手続きがやや複雑になります。

[自己破産の間違ったイメージ]

テレビドラマなどの影響で「自己破産をするとすべてを取り上げられ、まともな生活ができなくなる」といった間違ったイメージをお持ちの方も多いので詳しく解説していきます。自己破産はあくまで生活を再建させるための手段です。

・全ての財産を取り上げられる

先述したとおり、自己破産を行った場合に処分されるのは20万円以上の価値のある不動産や車、株などの財産が対象です。裁判所の規定内の生活に必要な家財道具や99万円以下の現金は手元に残すことが可能です。また、処分の対象になるのは自己破産の申立てを行ったご本人名義のものだけです。ご家族名義の財産には影響しません。

・家族に不利益が及ぶ

ご家族が借金の保証人になっていない限り、自己破産の影響が直接ご家族に及ぶことはありません。ご家族の今後の借入や財産にも影響はありません。

・その他の間違ったイメージ

自己破産をすると選挙権が無くなる、戸籍に記載される、進学、就職、結婚ができなくなる、会社をクビになる。と言った間違ったイメージをお持ちの方が多いのですが全て間違いです。ご本人はもちろん、ご家族にもこのような影響はありません。

■債務整理にはデメリットもあります

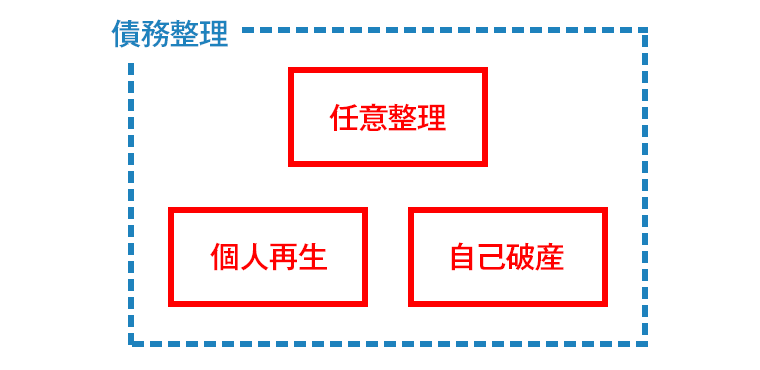

「任意整理」「個人再生」「自己破産」を総称して債務整理と言います。

月々の返済額を減らす、借金自体を免除してもらうなど、債務整理は借金問題の解決方法として有効な手段です。しかしデメリットもあります。それは、債務整理を行うと信用情報機関に事故情報(俗に言うブラックリスト)が登録されるため、新たな借り入れが難しくなることです。

「クレジットカードが使えなくなる」「住宅ローンやカーローンが組めない」「借金をしないと生活できない」ということを懸念され、債務整理を躊躇される方も多くいらっしゃいます。

ですが、現在の借金が苦しくなっている状態で今後の新たな借金を検討されることはお勧めできません。特に下記のご状況になっている場合は早めにご対応されたほうがいいでしょう。

[すでに2回以上の延滞をしている]

債務整理をしなくてもすでに信用情報機関に事故情報が登録されている可能性が高いです。これにより、住宅ローンやカーローンなど、今後の借入が難しくなります。現在、使っているクレジットカードも更新など、金融会社が与信を行ったタイミングで止まることもあります。

さらに、遅延損害金が加算されている場合は債務額が増えてしまいますので、早急な対応が必要になります。このまま借金問題を放置してしまうと、一括請求や裁判を起こされ、給料や住宅などの財産を差し押さえられるといったことも考えられます。

[多重債務に陥っている]

「借りて、返してを繰り返す」「借金を借金で返す」といった状況に陥っている場合も注意が必要です。毎月返済をしていても、利息しか返済できておらず、元金が減っていないという方が多くいらっしゃいます。

この状況を放置してしまうと、延々と返済の負担が続いてしまいます。また、信用情報機関にはどれぐらい借金をしているかという情報も載っています。延滞をしていなくても、借金の総額や借入件数が多くなれば、いずれは借り入れができなくなる可能性があります。

■借金問題の解決は早めの対応が早期解決につながります

ご紹介したように借金問題の解決方法はいくつかあります。比較的柔軟な対応が可能なことからアヴァンス法務事務所にご依頼のお客様の約8割が任意整理を選択されます。

任意整理であれば、「家族に内緒にしたい」「車や住宅を残したい」といった柔軟な対応が可能です。ですが、借金を増やしてしまったり、遅延損害金が加算されたりなど、借金の金額が増え過ぎると任意整理を選択することが難しくなってしまいます。

借金問題の解決は早めの対応がより良い解決につながります。ご相談だけでも結構です。お気軽にお問合せ下さい。最善の解決方法をご提案させていただきます。