2020.10.28

借金のお悩み

払っても、払っても減らない借金。カードローンの最低返済額の仕組み

「毎月きちんと返済しているのに、借金がまったく減らない」このように感じることはないでしょうか。実際に、当事務所にもこのようなご相談が毎日たくさん寄せられます。

借金が減らないとお悩みのお客様に多いのが、最低返済額で返済を続けているケースです。毎月の返済額が少なければ、返済が楽なように感じるかも知れませんが、実はこれが、借金が減らない一因でもあります。

そこで今回は、最低返済額で返済を続けるとどうなるのかを解説していきます。

■最低返済額とは

最低返済額を気にしていない方も多いのですが、カードローンでお金を借りた際に、「毎月最低でも○○円返済してください。」という設定金額のことです。

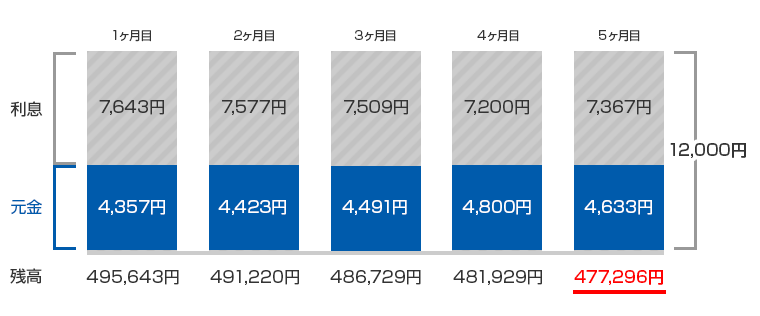

金融会社によって設定されている金額は異なりますが、例えばカードローンで50万円を借りて最低返済額が12,000円に設定されていたとします。この場合、毎月最低でも12,000円を返済する必要があります。

そして、この12,000円の中に利息が含まれる形で返済をしていきます。

■最低返済額で返済を続けると借金が長期化してしまう

最低返済額で返済を続けていると、払っても、払っても元金が減らず、借金が長期化してしまうケースが多いです。

例えば、50万円を借りて最低返済額の12,000円で返済を続けたとします(利率18%)。この場合、完済するまで66ヵ月かかり、最終的に利息だけで約29万円を払う計算になります。

つまり、5年半かけて79万円を返済することになります。この負担を少しでも軽減させたいのであれば、月々の返済額を少しでも増やしておいた方がいいでしょう。

仮に、月々の返済額を15,000円にしたとすると、返済期間は47ヵ月になり、最終的に払う利息も約20万円になります。月々の返済額を3,000円増やしただけで、これだけの差が出ます。

ただし、返済が苦しくなってから返済額を上げることは難しいです。そのため、お金を借りた時点で可能な範囲で月々の返済額を増やしておきましょう。

返済が楽だからと言って、最低返済額で返済を続けてしまうと、返済額の内の利息が占める割合が大きくなり、なかなか元金が減りません。

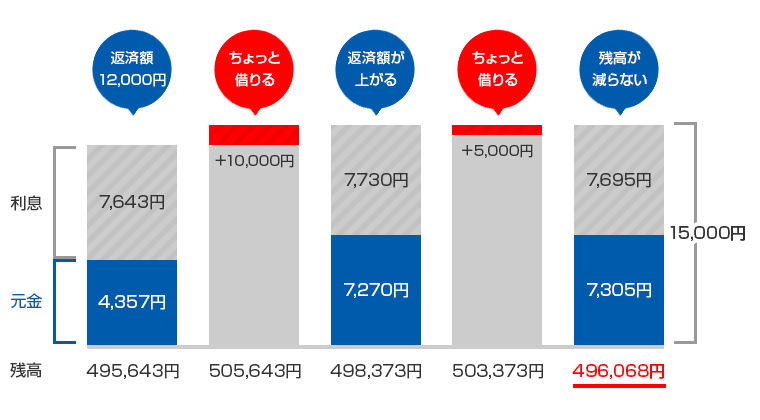

先程の例でご紹介した50万円の借金を12,000円ずつ返済した場合(利率18%)、どれぐらい利息がかかるでしょうか。答えは下記の図のように、毎月12,000円返済しても、利息の支払いに充てられる割合が多く、元金が4,000円程度しか減りません。

■「返済できている」という落とし穴

毎月の返済額が少ないと元金がなかなか減りません。さらに問題なのが、返済できていることに安心してしまい、ご自身の借金問題に気がつかないことです。返済は苦しいものの、まだ何とか払えているから大丈夫と、ぎりぎりまで返済を続けてしまう方が多いです。

返済ができているから大丈夫、という訳ではありません。元金が減らなければ延々と利息を払い続けることになります。

例えば、5社の消費者金融からお金を借りて、すでに借金を借金で返す自転車操業になっていても、「返済できているから大丈夫、順調に返済しています。」とおっしゃるお客様も少なくありません。また、利息分の返済しかできていなくても、ご自身では大丈夫だと思われている方もいらっしゃいます。

この状況を放置してしまうと、いつかは返済に行き詰まります。さらに、自転車操業を繰り返すうちに借金の金額が増えていってしまいます。どうにもならなくなる前に根本的な解決を図ったほうがいいでしょう。

■借りて、返して、を繰り返している場合が多い

毎月の返済額が少ないため、借金の残高が減らない。これに加えて、借金が減らない原因に多いのが借金を返済しても、またすぐに借りてしまう、このような「借りて、返して」の繰り返しになっているお客様がほとんどです。

中には、「10年以上返済しているのに借金が減らない」というお客様もいらっしゃいます。では、なぜこのようなことになるのか、具体的な金額を例に解説していきます。

例えば、カードローンで50万円を借りて、最低返済額の12,000円で返済を続けた場合を見てみましょう(年利18%)。

最低返済額は利用残高に応じて変動するため、最初の月の返済額は12,000円でしたが、追加で借入をしたことで、月々の返済額が15,000円に増えます。

返済額が増えても、ほぼ半分が利息の支払いに充てられます。残高がほとんど減っていないにも関わらず、少し返済しては、また少し借りる。また少し返済しては借りる。このようなことを繰り返していると、残高はまったく減りません。

このような借入と返済を何年も続けてしまい、50万円の借金が、2年経っても3年経っても50万円のままというお客様も珍しくありません。

お給料が入っても、すぐに返済に消えてしまい、生活費が足りなくなる。そして、すぐにまた借りてしまう。このような繰り返しでなかなか借金を減らすことができません。このように借金がどうにもならない状態になってしまうと、ご自身の力だけで解決することは困難です。

■借金がどうにもならないときの解決方法

借金の返済がどうにもならない場合の解決方法として債務整理があります。

債務整理には「任意整理」「個人再生」「自己破産」があり、この中で比較的、柔軟な対応が可能なのが任意整理です。

任意整理とは、今後の返済に伴ってかかってくる利息を減免してもらい、さらに分割返済ができるように金融会社と交渉する方法です。概ね元金のみを36回~60回分割で返済していくことになります。これにより、月々の返済の負担を軽減し借金問題の解決を図ります。

任意整理は認定司法書士や弁護士が代理人となって、金融会社との交渉にあたるため、お客様にやって頂く作業が特にありません。そのため、ご家族や職場の方に内緒で手続きを進めることが可能です。任意整理をした旨の連絡がご家族やお勤め先に入ることもありません。

また、手続きを行う債務と行わない債務を選ぶことができるため、カーローンや住宅ローンを手続きの対象から外すことで財産を処分されることなく、借金問題の解決を図ることが可能です。

具体的な金額を例にご説明します。

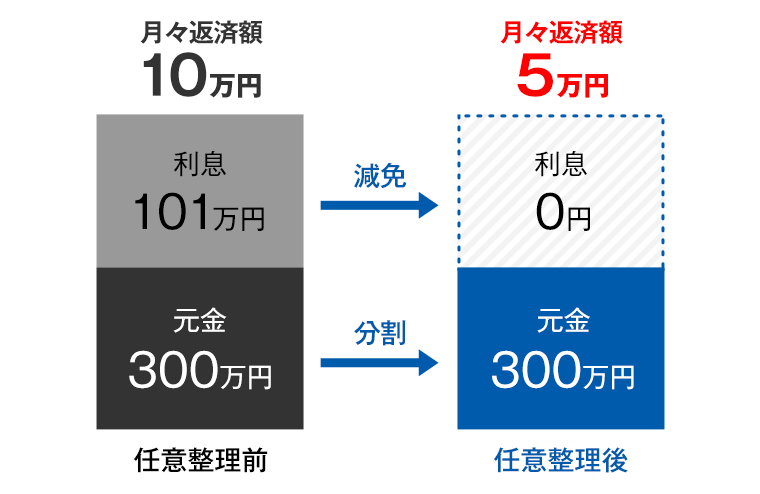

例えば、6社から借入を行い、借金の総額が300万円まで増えてしまったとします(年利18%)。この借金を毎月10万円ずつ返済したとすると、今後、支払う利息だけで約101万円かかる計算になります。任意整理はこの約101万円の利息を減免してもらうことで、月々の返済の負担を軽減します。

仮に利息の免除と60回分割で交渉が成立した場合、月々の返済額を10万円から5万円に減らすことが可能です。(※延滞の有無など、取引内容によって和解条件が変わるケースがあります。)

今後の利息が減免されることで、これまで払っても、払っても利息の支払いに消えてしまい、なかなか減らなかった借金の残高を着実に減らしていくことが可能です。

■借金問題は少しでも金額が少ないうちに解決することが大切です

ご紹介した任意整理という方法は、借金問題の解決に有効な手段です。ただし、減額された返済額で完済するまで継続的に返済を続けられる見込みが無ければ、手続きを行うことができません。

もしも、借金の金額が大きくなり過ぎて任意整理で解決することが難しい場合は、個人再生や自己破産を検討する必要があります。この2つは裁判所を通して手続きを進めていくため、手続きがやや複雑です。

個人再生と自己破産の場合は、家計簿や給与明細、住宅や、保険、財産に関わる書類など、提出する書類が多いです。さらに、同居のご家族に収入がある場合はご家族の給与明細も提出する必要があります。これらの書類をご家族に内緒で集めていただくのは現実的ではないため、ご家族に内緒で手続きを進めることが難しくなります。

また、任意整理のように手続きをする債務としない債務を選ぶことができないため、車や住宅などの財産を手放す可能性も出てきます。

そのため、少しでも借金の金額が少ないうちに解決を図る必要があります。借金の返済が苦しいと感じているのであれば、まずはアヴァンス法務事務所にご相談ください。