2020.02.06

借金のお悩み

借金を繰り返す生活から抜け出したい!減らない借金の解決方法

借金が減らず、返済に行き詰まってしまう原因で多いのが「リボ払い」と「借金の繰り返し」です。アヴァンス法務事務所にご相談いただくお客様の多くがこの2つの原因を抱えていらっしゃいます。

では、なぜこの2つが深刻な借金問題につながってしまうのか、今回はその原因と解決方法について解説していきます。

■まずは、リボ払いの仕組みを知ること

まずは、借金問題につながりやすい「リボ払い」の仕組みについて説明します。リボ払いはショッピングの支払い方法やキャッシング、カードローンの返済方法に取り入れられています。そのため、

・キャッシングを利用している

・カードローンを利用している

・リボ払いで買い物をしている

という方は、リボ払いの仕組みをチェックしておきましょう。

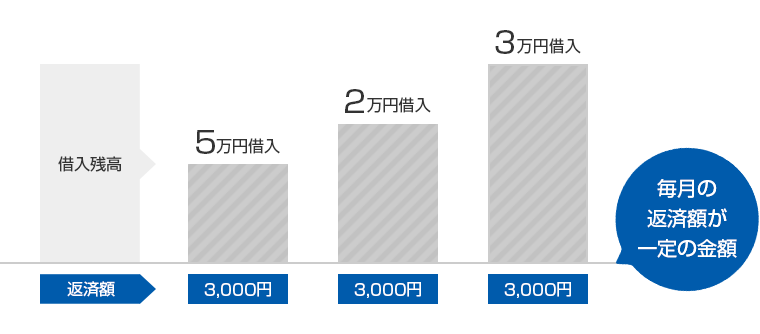

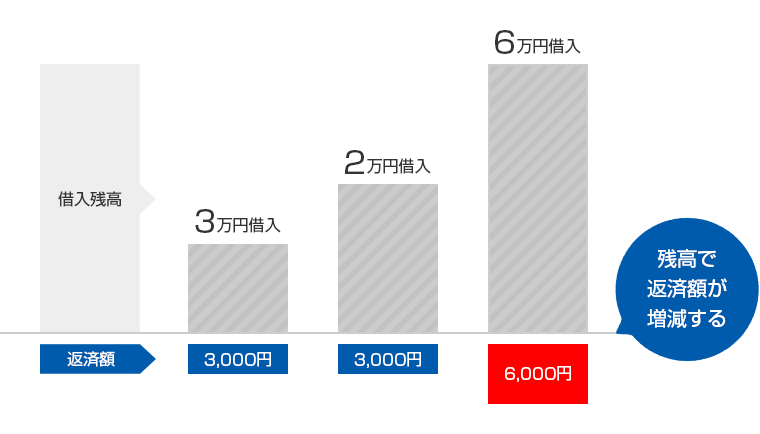

[リボ払いの定額方式]

リボ払いの定額方式とは、利用残高に関わらず毎月一定の金額を支払う仕組みです。

例えば、キャッシングで5万円を借りて、返済額の設定を3,000円にしていたとします。すると、毎月3,000円ずつ返済していくことになります。翌月、さらに2万円借りても月々の返済額は3,000円です。その翌月にさらに3万円を借りても月々の返済額は3,000円です。

このように残高が増えても月々の返済額は一定になります。

[リボ払いの残高スライド方式]

先程の定額方式とは少し異なり、利用残高が増えると月々の返済額が増える仕組みです。

例えば、利用残高が10万円以下であれば3,000円、20万円以下であれば6,000円、30万円以下であれば8,000円というように返済額がスライド式に増減する仕組みです。

定額方式と残高スライド方式で若干の差はありますが、どちらの方法も月々の返済額を少額に抑えられる点と、支払額が概ね一定になるという点は同じです。

一見、便利な返済方法のように見えます。では、なぜこのリボ払いが借金問題の原因になるのか解説していきましょう。

■リボ払いが借金問題につながるのは利息が原因

リボ払いが借金問題につながる要因に、高額な利息があげられます。リボ払いの利息は概ね15%~18%程度と高い利率で設定されています。この利息は毎月の返済額の中に含まれるかたちで支払って行きます。

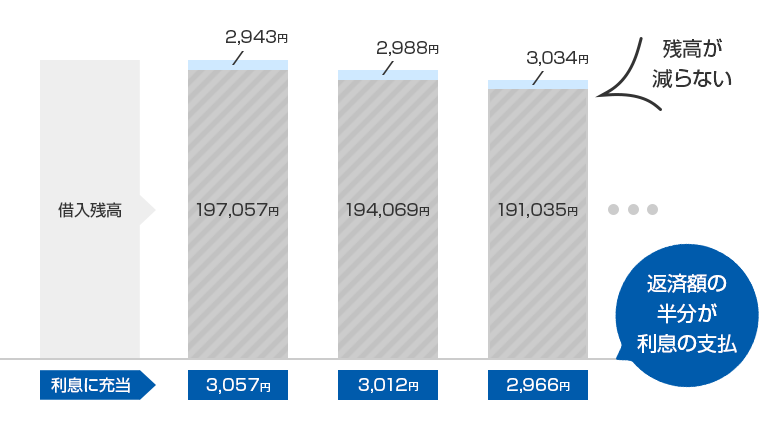

例えば、キャッシングで20万円を借りて、月々の返済額を6,000円に設定していたとします(利率18%)。この場合、元金がいくら減って、利息がいくらかかっているのかを考えてみましょう。

上記の図のように、毎月6,000円を返済しても約半分が利息の支払いに充てられ、元金がほとんど減りません。このペースで返済した場合、完済まで約4年かかり、さらに合計で79,542円の利息を払うことになります。

このように利息の負担が大きいため、払っても、払っても借金が減らない、終わらない原因になります。さらに、借金問題につながってしまうのが、リボ払いを繰り返し利用してしまうことです。

毎月の生活費をリボ払いで払っていたり、キャッシングを日常的に繰り返したりしていると、どんどん残高が増えていってしまい、気がついた時には返済できないほどの金額に膨れ上がってしまいます。

■リボ払いを繰り返し利用し続けるとどうなるのか

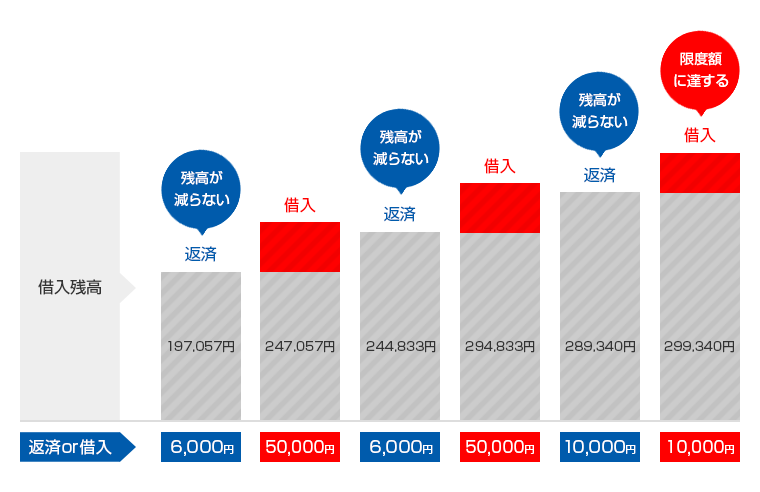

先程の20万円のキャッシングを例に、リボ払いの返済と借入を繰り返すとどうなるのか見てみましょう(年利18%)。リボ払いを頻繁に利用している方は特に注意してください。

リボ払いを頻繁に利用するとなぜ危険なのかと言うと、上記の図のように、毎月きちんと返済していても、利息の負担が大きいので残高がそれほど減りません。残高が減っていないにもかかわらず、追加の借入をしてしまうので借金の残高が増えてしまいます。

アヴァンスにご相談いただくお客様の多くが、このような「借りて、返して」の繰り返しを3年、4年、長い方では10年以上続けている方もいらっしゃいます。

毎月、利用明細を確認しておらず「返済できている」つもりで追加の借入をしてしまう。また、キャッシングの借入枠を自分のお金と錯覚してしまい、限度額の枠が空くと「使えるお金が増えた」と思い込んで、再び借入れをしてしまう方がいらっしゃいます。

これが、借金の残高が雪だるま式に増えてしまう原因です。リボ払いを頻繁に利用していると高額な利息を長期間払い続けることになってしまいます。

■3社以上から借り入れをしている場合は要注意!

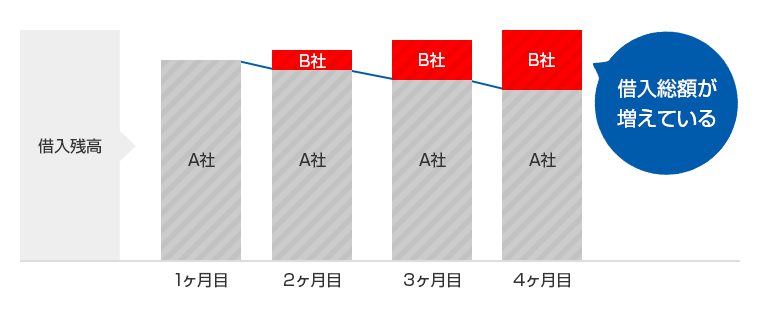

先程、リボ払いの繰り返しが借金問題につながるとお伝えしましたが、もうひとつ注意していただきたいのが、借金を借金で返す自転車操業です。

例えば、A社への返済ができず、別のB社からキャッシングをして返済に充てる、といったことは大変危険です。これが、リボ払いとは別の「借金の繰り返し」を生んでしまいます。今月の返済ができないからと言って、別の金融会社の借り入れを増やしてしまうと、その分の利息が上乗せされ、余計に返済額が増えてしまいます。

例えば、A社からキャッシングで100万円を借りて、毎月3万円を返済するとします(利率18%)。では、この借金の返済が苦しくなり、B社から借りて返済すると、返済総額がどのようになるか見ていきましょう。

【1ヶ月目】

A社への3万円の返済が苦しいので、B社から3万円借りて返済したとします。しかし、返済額の内、約半分が利息の返済に充てられてしまうため、A社の借金は残り98万5000円です。これで、A社とB社の借金の合計は101万5000円になりました。翌月も見てみましょう。

【2ヶ月目】

A社の返済が苦しいので、またB社から3万円借りて返済したとします。しかし、返済額の内、約半分が利息の返済に充てられてしまうため、A社の借金は残り97万円です。これで、A社とB社の借金の合計は103万円になります。さらに今月からはB社への返済が加わってきます。

借金の総額が増えていることがお分かりいただけたでしょうか?このように借金を借金で返してしまうと、いずれはB社の借入も限度額に達してしまい、また別のC社から借り入れをして借金を返す、C社の返済ができなくなると、今度はA社から借り入れをして返済をする、終わりのない自転車操業に陥ってしまいます。

一度、自転車操業に陥ると、ご自身での解決が難しくなってしまいます。また、総量規制(※)によって、借り入れが突然、ストップしてしまうこともあります。そうなると、自転車操業も破綻してしまい、A社、B社、C社すべての返済ができなくなってしまいます。

このような状態にならないためにも、少しでも返済が苦しいと感じたら、新しい借入を増やす前にアヴァンス法務事務所にご相談ください。

※総量規制とは:貸金業者から借りられる上限金額。借金の総額が年収の1/3を超えている場合は、原則として新たな貸し付けが禁止されています。

■借金の繰り返しを止める方法[債務整理]

では、自転車操業に陥ってしまったら、どうすればいいのでしょうか。今すぐ借入を止めて返済に専念できればいいのですが、借金をしないと返済ができなくなっている状態で、「借金を止めて」と言われても難しいのではないでしょうか。

そんな借金問題の救済措置として「債務整理」という方法があります。債務整理には「任意整理」「個人再生」「自己破産」があります。その中で今回は比較的、手続きが簡易な任意整理という方法をご紹介します。

任意整理とは、今後の利息の減免と分割返済について交渉を行い、月々の返済の負担を軽くする方法です。任意整理はこの利息の減免がポイントになります。

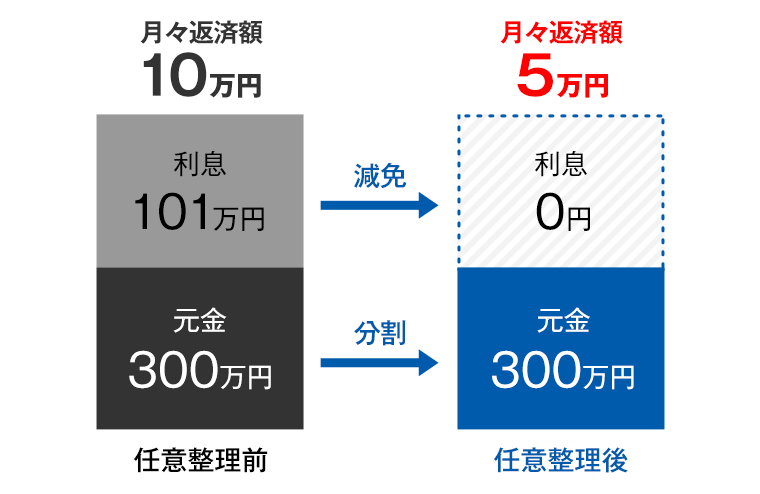

例えば、5社から総額300万円の借金をしたとします(年利18%)。これを毎月10万円ずつ返済すると、利息だけで101万円かかる計算になります。

任意整理はこの101万円の利息を免除してもらえるように交渉を行います。下記の図のように、利息を除いた300万円を60回分割で返済できるように和解が成立した場合、月々の返済額を10万円から5万円に減らすことが可能です。

(※延滞の有無など、取引内容によって和解条件が変わるケースがあります。)

また、任意整理にはこのようなメリットがあります。

[督促と返済を一時的に止めることができる]

認定司法書士や弁護士と正式に委任契約を結ぶと、各債権者に対して受任通知という書面が送られます。この受任通知とは、認定司法書士や弁護士が債務者(お客様)の代理人となり、債務整理を開始した旨を伝える書面で、受任通知を受け取った債権者は、原則として債務者に取り立てや督促を行うことができません。

また、正確な債務額を確定させるために、返済も一時的に止めて頂けます。

[家族や職場に内緒で解決]

任意整理は裁判所を通しません。認定司法書士や弁護士が間に入って直接、金融会社と交渉を行います。そのため、提出書類も少なく、お客様にやって頂く作業も特にありません。任意整理を行っている旨の連絡が職場やご家族に入ることもありませんので、周りの方に内緒で手続きを進めることが可能です。

[車や住宅などの財産を残すことが可能]

任意整理は、基本的に財産を処分されることはありません。また、手続きを行う債務と、行わない債務を選ぶことができます。そのため、カーローンや住宅ローンなど、任意整理の影響を出したくない債務を手続きの対象から外すことで、車や住宅を残すことが可能です。

[デメリットもあるのでご注意下さい]

任意整理を行うと、信用情報機関に事故情報が登録されます(俗に言うブラックリスト)。これにより、5年~10年程度は新しくクレジットカードを作ったり、借入をしたり、ということが難しくなります。また、任意整理の対象にしなかったクレジットカードも更新など、金融会社が与信を行ったタイミングで使えなくなる可能性が高いです。

これを懸念して任意整理を躊躇される方もいらっしゃいますが、一定期間、借金ができない状況を作ることで借金の繰り返しのサイクルから抜け出し、生活の再建を図ることができます。

このように任意整理にはメリットもデメリットもありますので、気になることがあればいつでもアヴァンス法務事務所にご相談下さい。