2022.12.07

借金のお悩み

今月の借金返済ができない。この先どうなるのか、どうすればいいのか?

今月の返済が差し迫っているが、返済できる当てがない。このような場合はどうすればいいのでしょうか。

延滞してしまったら、「督促の電話がかかってくるのが怖い」「家族にバレたらどうしよう」など、様々な不安が頭をよぎります。

しかし、慌てて行動してしまうと、余計に借金問題を悪化させてしまいます。このコラムでは、借金を返済できないとどうなるのか、どのように解決すればいいのかを解説します。

「今月の返済ができない」それでもこんな行動はとらないで!

今月の返済ができそうにない、こんな時に慌ててやってしまいがちなのが、リボ払いで支払いを先延ばしにする、他の金融会社から借りて返済に充てる、といった行動です。

これは、とりあえず今月の返済ができても、借金を増やしてしまうため、事態の悪化を招くだけです。実際にお客様のご相談をお聞きしていると、このような間違った対応をしてしまい、余計に解決が難しくなってしまう方が多いです。

では、どのように危険なのか具体的に見てみましょう。

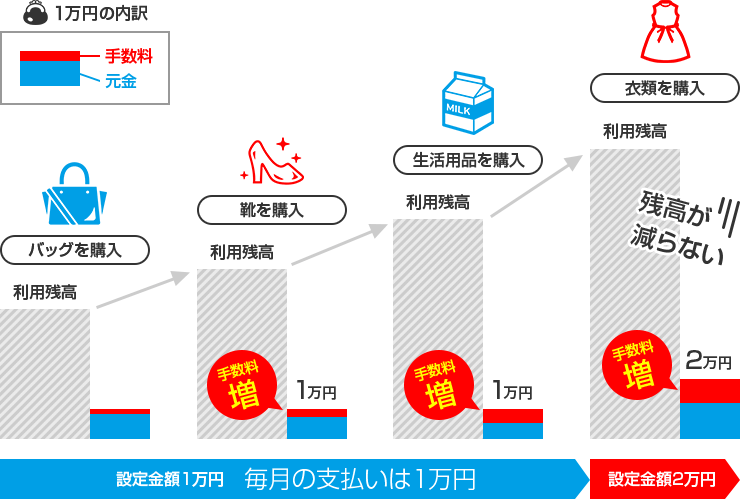

リボ払いで支払いを先延ばしにする

お金が足りないからと、リボ払いで支払いを先延ばしにする、という考えは危険です。

例えば、30万円をリボ払いで決済したとします(利率18%)。そして、翌月に1万円を返済します。この場合、元金の返済が5,500円、手数料の支払いが4,500円と言う内訳になります。そして残高は294,500円となり、ほとんど減りません。

さらに問題なのが翌月以降です。翌月もお金が足りず、5万円をリボ払いで決済したとします(利率18%)。1万円を返済しても、元金の返済に5,000円、手数料の支払いに5,000円という内訳になります。そして、残高は339,500円です。

お分かりいただけたでしょうか。残高がほとんど減っていないのに、リボ払いで決済を繰り返してしまうと、残高がどんどん増えていきます。

残高が増えれば、毎月の返済額も増えます。さらに、限度額を超えてしまうと、超過分が一括請求されます。お金が足りないのに、一括請求をされても払うことが難しいため、「返せない借金」になってしまいます。

他の金融会社から借りて返済に充てる

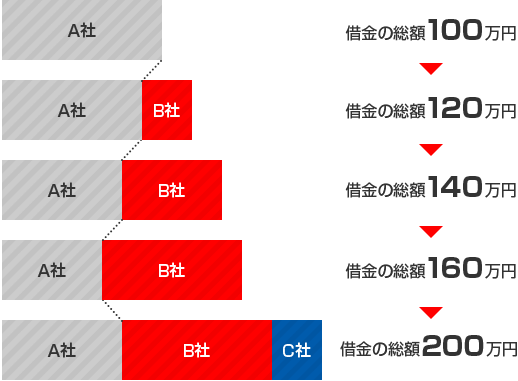

リボ払いと同様に危険なのが自転車操業です。

A社の返済ができないからB社から借りて返済をする。B社の返済が苦しいからC社から借りて返済をする。C社の返済が苦しいからA社から再び借りる。

このような自転車操業を繰り返していく内に、借金が増えていきます。キャッシングやカードローンの返済方法にもリボ払いが採用されているため、借入を繰り返していく内に借金がどんどん増えていきます。

もし、すでに自転車操業になっているなら、少し思いとどまって考えてください。これ以上借金を増やしても何も解決しません。むしろ悪化の一途をたどってしまいます。

返済する当てがないならどうすればいいのか

リボ払いの繰り返し、自転車操業は借金問題の悪化を招くだけだと言われても、どうすればいいのか、お金を借りなければ延滞するしかないという方もいらっしゃるでしょう。

収入を増やす、ご家族に援助を求める、などの解決方法が無いなら、債務整理を検討されてはいかがでしょうか。

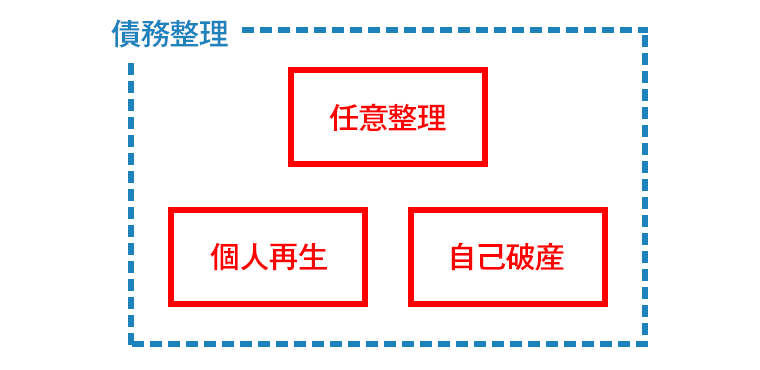

債務整理には、「任意整理」「個人再生」「自己破産」があります。

任意整理

金融会社と利息の減免と返済回数について交渉し、返済の負担を軽減する方法です。概ね元金を36回~60回分割で返済することになります。

任意整理は裁判所を通さないため、家族に内緒で手続きを進められる、財産を残すことが可能など、柔軟な対応が可能で手続きも比較的簡易です。

個人再生

裁判所に申立てを行い、債務を1/5もしくは最低弁済額100万円まで圧縮する方法です。

個人再生はすべての債務を手続きの対象にしなくてはいけません。しかし、住宅資金特別条項を利用することで、住宅ローンを手続きから除外することが可能です(利用には条件があります)。

自己破産

裁判所に申立てを行い、すべての借金の返済義務を免除してもらう方法です。

自己破産は住宅や車など、20万円以上の価値のある財産が処分されます。また、手続き中は一部の職業に就けない、ギャンブルや浪費の場合は免責が認められにくいなど、いくつか制約があります。

延滞してしまったらどうなるのか

.jpg)

借金問題の解決方法として、債務整理という方法があることを解説しましたが、すぐに手続きには踏み切れないのではないでしょうか。では、もし仮に、延滞してしまったらどんなことが起こるのか、考えてみましょう。

督促が開始される

返済期日までに返済ができないと、電話や書面による督促が始まります。督促の電話は頻繁にかかってきますし、自宅に督促の書面が届くと、ご家族に借金のことを知られてしまう可能性が出てきます。

また、「電話に出るのが怖い」「何も答えられない」などの理由で、督促を無視し続けてしまう方もいるのですが、この場合、お勤め先にも電話がかかってくる可能性があります。

金融会社も何とかお金を返してもらわなくてはいけないため、連絡が取れる可能性のある番号に電話をかけるしかありません。

遅延損害金が加算される

返済期日を過ぎても返済できない場合は、遅延損害金が加算されます。遅延損害金は借入利率よりも高い利率に設定されていることが多く、最大で年利20%で加算されます。

遅延損害金は下記の計算式で算出されます。

元金×遅延損害金の利率÷365日×遅延日数

仮に、30万円の借金を延滞した場合、年間で6万円の遅延損害金が加算されます。もちろん、延滞が長引けば長引くだけ借金が膨れ上がってしまいます。(年利20%の場合)

事故情報が登録される(俗に言うブラックリスト)

延滞してから概ね2~3ヶ月で、信用情報機関に事故情報が登録されます。俗に言うブラックリストのことで、新しいクレジットカードを作ったり、ローンを組むことが難しくなるなど、借入に影響が出ます。

一括請求をされる

延滞してから概ね2~3ヶ月で、一括返済を求められます。しかし、毎月の返済ができない状態で一括返済をするのは現実的に難しいのではないでしょうか。

裁判を起こされて、財産を差し押さえられる可能性がある

延滞を解消できない場合は、裁判を起こされて、財産を差し押さえられる可能性があります。差し押さえられるのは、給料、預貯金、車、住宅などです。

そして、給料の差し押さえは勤務先に通知が行きますので、勤務先に借金を返済していないことが知られてしまいます。

このように、延滞が長引けば長引くほど、金融会社の対応は厳しくなってきます。督促の電話が怖いからと無視し続けている間にも、遅延損害金が加算され、借金は増えていきます。そして、最終的には差し押さえにまで発展してしまうかも知れません。

今、心配なのはどんなことでしょうか。

債務整理にもデメリットがあります。しかし、借金を返済できないまま放置するのも危険です。様々な不安が混在してなかなか考えが進まないという方もいらっしゃると思います。

そこで、お客様からよく聞く不安を元に疑問点を解説していきます。

金融会社から連絡が来るのが怖い

金融会社から督促が来るのが怖くて、自転車操業になりながらも返済を続けていないでしょうか。ですが、限度額いっぱいまでお金を借りてしまえば、いつかは自転車操業も破綻してしまします。

そうなる前に、債務整理に着手されたほうが良いでしょう。アヴァンスがお客様の代わりに督促の対応をしますので、安心してお任せ下さい。

費用を払えないのではないかと言う不安

債務整理をしたくても、費用面が不安で躊躇される方もいらっしゃいます。返済ができなくなっているのに、さらに費用なんて払えるわけがない。と思っていないでしょうか。

アヴァンスにご依頼後は債権者への返済は一旦、止めていただきます。手続きの内容にもよりますが、3ヶ月~6ヶ月程度は返済を止めることになりますので、この間に生活を再建させる準備ができます。

※アヴァンスではお費用の分割払いが可能です。

家族や職場に知られるのが怖い

債務整理をしても借金に関係のない第三者に知られることはありません。むしろ、督促の電話や書面、差し押さえなどから、周囲の方に借金問題を知られる可能性の方が高いです。

債務整理の中の「任意整理」であれば、ご家族や職場の方に知られずに手続きを進めることが可能です。

財産や仕事など、すべてを失うことになるのではないか

債務整理をすると、会社をクビになるのではないか、財産をすべて取り上げられるのではないかと誤解されている方がいらっしゃいます。

しかし、それは間違いです。借金を理由に従業員を解雇することはできませんし、裁判所や債権者が債務に関係のない人にわざわざ連絡をすることはありません。

また、財産を処分されるのは自己破産をした場合のみです。債務整理の方針を決める前から財産の処分を心配するのは時期尚早と言えるでしょう。

まとめ

直近の返済が難しくても、「リボ払いで支払いを先延ばしにする」「借金を借金で返す」といった行動は危険です。余計に借金が増えてしまうだけです。

もし、どうにも返済する当てが無いなら債務整理を検討されてはいかがでしょうか。債務整理には「任意整理」「個人再生」「自己破産」があり、手続き方法によっては、ご家族や職場の方に内緒にできたり、車や住宅などの財産を失わずに済む方法もあります。

むしろ、このまま借金問題を放置してしまう方が、周囲の方に借金を返していないことを知られたり、財産を差し押さえられる可能性があります。

借金に対するご不安、債務整理に対するご不安、様々あると思います。借金問題の解決方法は、債務状況、生活状況、収入のご状況など、様々な角度を鑑みて方針を検討します。

お客様にとって最適な方法をご提案させていただきますので、お気軽にアヴァンス法務事務所にご相談下さい。